任泽平:钱从哪来?如何影响经济和资产价格?——货币创造之理论篇

对货币政策及金融监管的政策建议

4 政策建议

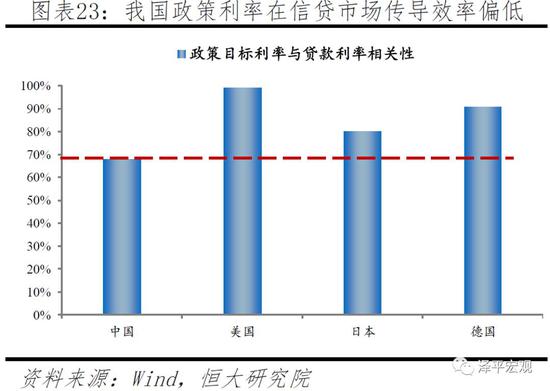

第一,需加快推动货币政策由数量型调控为主向价格型调控为主的转型。一方面,M2作为数量型中介目标的有效性逐渐弱化。可测性上,由于资产日益多元化,M2难以全面解释当前的广义货币总量。可控性上,随着市场深化和金融创新,影响货币供给的因素更加复杂,央行通过调节存款准备金率无法再有效调控货币乘数。与最终目标的相关性上,M2与经济增长和通货膨胀等宏观变量之间稳定、可预测的关系逐渐减弱。2018年起,我国不再公布任何具体的货币数量目标,显示数量型调控逐渐弱化。另一方面,利率市场化的推进和完善为价格型调控创造了有利条件,我国货币政策利率的传导效率相应不断提高,但在国际上仍处于偏低水平,应大力推进一系列疏通利率传导机制的改革措施,包括:通过阶段性降准的方式逐步降低法定存款准备金率;不断培育短期基准利率作为政策操作利率,同时有序构建利率走廊机制;商业银行需加快完善内部资金转移定价系统(FTP)的建设;进一步发展债券市场,完善国债收益率曲线等。

第二,当前货币政策需要考虑结构性通胀的特点,应关注更广泛意义上的物价变动。可以考虑在货币政策的最终目标中加入资产价格,相应地,应更加关注信用创造对资产价格的影响。随着生产效率提升、经济金融全球化的发展,未来出现全面通胀的可能性较低,而通胀预期主要以房地产、股票等资产价格的快速上涨表现。因此,我们建议,关注资产价格对应的信用创造行为,一是在房地产市场方面,促进房地产市场平稳健康发展,建立居住导向的新住房制度和长效机制。二是要大力发展多层次资本市场,提高直接融资特别是股权融资比重,继续推动科创板将助力新经济发展,吸引更多长期稳定资金入市。

第三,要注重财政政策、金融监管与货币政策的配合。我国经济的结构性问题在于,地方政府和国有企业具有预算软约束,存在过度融资需求,对利率不敏感,对其他效率更高的微观主体产生挤出效应,宏观政策与信用风险的变化难以影响其融资成本,其融资成本并不是流动性与风险状况的真实反映。在这种环境下,宏观总量政策的边际效果下降,货币政策难以解决结构性问题,而财政政策对经济结构的调整力度较强,货币政策需加强与之配合。另一方面,货币政策是总量性政策,而资金具有逐利性,货币政策难以监控最终资金流向,未来在激励机制不断健全的基础上,仍需持续保持金融严监管态势,协调好激励与监管关系。

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.本站的原创文章,请转载时务必注明文章作者和"来源",不尊重原创的行为本站或将追究责任;