全球“芯片荒”的原因、影响与对策

中国银行研究院 / 2021-06-10 11:37:28

自2020年下半年开始,全球半导体行业开始出现缺货现象,并由个别种类、个别用途的芯片逐步蔓延至各品类全面缺货。2020年12月,媒体报道称上汽大众、一汽大众等车厂由于芯片供应不足将进入停产状态,尽管两家企业都回应交付没有受到影响,但根据媒体后续采访,汽车芯片的短缺已经成为行业普遍现象。2021年一季度,小米、三星等手机品牌商先后表示芯片处于“极度短缺”状态,预计中低端机型的生产将受到影响,甚至连部分旗舰芯片也存在缺货问题。为什么全球会出现“芯片荒”?“芯片荒”对于科技行业乃至整个制造业存在怎样的影响?中国相关行业应如何应对“芯片荒”的问题?本文将围绕上述三个问题进行简要分析。

(一)全球“芯片荒”的原因

1.2015-2019年投资欠缺

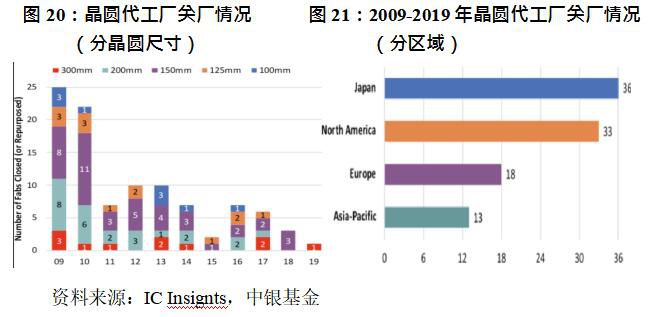

全球晶圆厂在2015-2019年扩产不足,尤其是8英寸等成熟制程。全球芯片制造龙头台积电通常采取较为激进的折旧策略,设备折旧完成后即对成熟制程降价以打击竞争对手,导致8英寸晶圆等成熟制程利润有限,晶圆产能整体呈现出由8英寸向12英寸转移的趋势。根据ICInsights统计,2009-2019年,全球共关闭了100座晶圆代工厂,其中8寸晶圆厂为24座,占比24%,6寸晶圆厂为42座,占比42%(图20、21)。目前8寸设备主要来自二手市场,数量较少且价格昂贵,设备的稀缺钳制着8寸晶圆产能的释放。8寸晶圆通常对应90nm以上制程,在这些制程下生产的功率器件、CIS、PMIC、RF、指纹芯片及NORflash等产品产能被明显限制。

尽管晶圆厂近期已经开始扩产,但扩产主要以12寸为主,8寸晶圆代工厂产能未见明显扩张;同时,晶圆厂扩产周期通常在12-24个月,故2021年产能紧张的状况大概率会持续到全年。根据Gartner此前分析,未来三年晶圆代工厂新增产能将以12寸为主,2020年全球8寸代工年产能约3229万片,相对2019年仅新增94万片,预计2020-2023年CAGR仅为2%,产能增长非常有限。2.以智能化为代表的新一轮科技创新下,5G、新能源车提振芯片需求以5G为代表的新一轮科技创新,带动了人工智能、物联网、云计算、新能源汽车等新兴技术应用,显著提振芯片需求。我们预计,2021年芯片行业需求增长将主要受五大因素驱动:(1)经济复苏带来的消费需求反弹;(2)英特尔将发布新一代服务器CPU架构,带动服务器需求提升,继而拉动CPU、存储等芯片需求;(3)云计算、人工智能和机器学习的持续渗透;(4)5G驱动的移动需求增长,预计5G手机存量将从2020年的2亿台增长到2021年的大约5亿台;(5)新能源汽车渗透率提升、自动驾驶等级提升带动相应芯片需求旺盛。

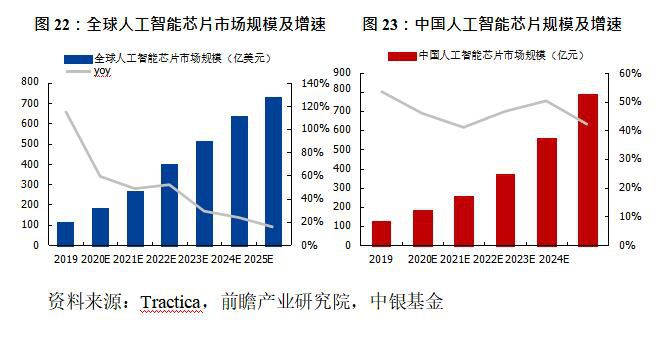

随着5G通讯逐步的完善铺设以及技术成熟,企业及数据中心对AI、云等一系列新应用的需求不断提高,也进一步驱动了服务器市场需求及市场的增长。预计全球服务器的出货量将会在2020年达到1141.5万台,而随着5G的逐步铺设,在2021年将会继续保持约10%的增长,相关品类的芯片有望受到需求拉动迎来持续高景气。根据市场调研公司Tractica的数据,2019年全球人工智能芯片市场规模为110亿美元,同比增长115%,未来四年行业将维持高增速,2018年至2023年CAGR将能达到46%,对应2023年市场规模343亿美元。

存储芯片龙头美光预计,2020年DRAM的Bit需求增长10-20%,NAND的Bit需求增长25%;2021年DRAM的Bit需求增长20%,NAND的Bit需求增长30%,预计2021年下半年开始向DDR5过渡。

智能手机市场,5G手机PMIC及RF芯片用量翻倍,NorFlash、摄像头CIS等产品用量继续增长。2021年在经济回暖带来居民消费意愿提升以及5G换机潮下,预计全球手机出货量将出现反弹,相比2020年增长10%以上。

新能源汽车加速渗透,自动驾驶级别持续提升。由于电池、电机、电控系统替代机械动力和传动系统,新能源汽车单车相比传统汽车所需要的芯片数量显著增加,功率半导体等细分品类用量增长10倍以上。另一方面,随着自动驾驶等级的不断提升,汽车使用的处理芯片、存储芯片、CIS及激光器等传感芯片均呈现显著增长。根据世界先进统计,2020年每辆新车含有的半导体芯片价值约500美元,2021年将提升至600美元,增长约20%。随着新能源汽车和自动驾驶的进一步普及,汽车对于芯片需求的大幅拉动已成定局。

3.新冠疫情、极端气候导致供应链不稳定

新冠疫情对于半导体行业的供需两端都产生了一定影响。2020年一季度,东南亚各国在新冠疫情冲击下相继宣布进入不同程度的封禁状态,多家IDM、晶圆代工和封测企业被迫关闭,产品发货普遍推迟;韩国龟尾工业园包括三星电子、LG在内的多家企业的2400多名员工被要求在家自我隔离,面板驱动芯片、存储芯片等生产受到影响。在疫情扩散到欧美后,欧美地区的半导体产能同样受到短期影响。

在需求侧,疫情导致全球汽车销量骤降,汽车整车厂及其零件供应商大幅减少半导体采购,类似情况亦发生在家电等行业。同时,居家政策刺激了个人电脑、游戏机等娱乐需求,消费电子半导体采购增加,导致半导体产能在2020年上半年向消费电子产品倾斜。在2020年下半年汽车等可选消费需求显著恢复后,相关厂商芯片库存迅速下降,而半导体产能又难以快速再分配,导致结构性供不应求。

雪灾、地震等自然灾害进一步加剧了芯片供给紧张。2021年一季度,德州大雪部分影响了三星LineS2的12寸产能,该厂于2021年2月17日,因受电力短期影响,暂时停工、关闭。根据TrendForce,三星LineS2月产能约占全球12英寸产能5%,受寒潮影响约占全球12寸产能的1-2%。三星LineS2产能11/14nm以生产高通5G射频芯片为主,28-65nm客户包括三星LSI产品,此外客户还包括英特尔、特斯拉以及瑞萨等汽车芯片。

受地震影响,2月14日,日本芯片制造商瑞萨电子公司宣布暂停其茨城工厂的运作,以对其洁净室进行检查。瑞萨电子是全球十大半导体芯片供应商之一,业务覆盖的移动通信、汽车电子和PC/AV等产品获得了全球最高市场份额。

4.地缘政治影响部分厂商扩产

2020年12月18日,美国商务部正式发布公告,将中芯国际正式纳入“实体清单”。根据公告,在列入实体清单后,美国出口商必须向美国政府申请许可证后才能继续向其供货,其中针对先进工艺节点制程半导体产品的所需物品的出口供应,美国政府将优先采取“推定拒绝”政策,即原则上不批准出口许可。中芯国际在2020年前三季度的资本开支就高达224.8亿,若中芯国际无法顺利购买半导体生产设备,其产能扩张能力将受到明显限制,影响全球半导体制造能力供给。

(二)全球“芯片荒”的影响

1.芯片、电子元器件的涨价潮

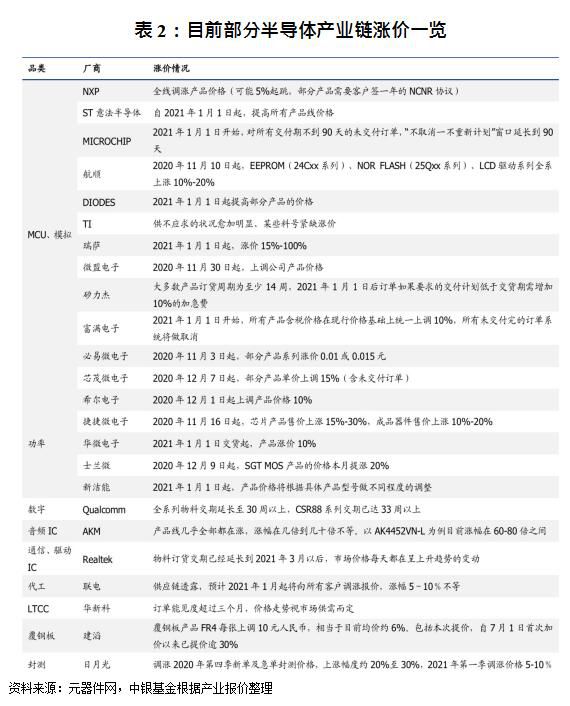

本轮半导体涨价潮是在疫情复苏背景下,部分应用品类受创新、复苏需求拉满代工产能,从而使其他应用品类拿不到新增产能、传导涨价趋势。电子制造企业为了争抢供给持续增加备货,也导致供给紧张向其他电子元器件传导。

全球主要晶圆代工产能持续紧张,涨价趋势未见缓解。2020年三季度,台积电、联电等已将8寸晶圆代工价格调涨10%-20%;同年12月,台积电又被传出将于2021年开始,取消12寸晶圆的接单折扣,影响制程包含7nm、10nm、28nm、40nm及55nm制程等。据Counterpoint最新预测,2021年晶圆出货量和出货价格都将出现两位数的增长(表2)。

NorFlash供不应求,价格有望持续向上。NorFlash受益于5G带动,供不应求。华邦电、旺宏在2021年一季度涨价5%-10%,预计供需局面将进一步加紧,2021年二季度涨幅有可能进一步提高。

2.影响或限制终端生产

受芯片短缺影响,部分车企被迫减产。目前,12寸晶圆对应的车载MCU、CIS以及8寸晶圆的MEMS、Power等芯片较为紧缺。以MCU为例,瑞萨、恩智浦、英飞凌三家的车载MCU市占率合计约80%,但此业务大多以fab-lite形式运营,大部分交由台积电生产。据媒体报道,戴姆勒、大众、日产、本田、通用等汽车大厂近期由于车用芯片短缺宣布减产,本田汽车和日产汽车合计预计到2021年一季度将减少销售25万辆汽车,通用汽车预计芯片短缺将使其今年的收益减少15-20亿美元(表3)。根据咨询公司AlixPartners预计,本次供应紧张将导致2021年全球汽车行业的汽车产量比计划减少150-500万辆。为应对当前紧张局面,台积电、联电、世界先进等晶圆制造厂表示将加速生产汽车芯片。预计车用芯片供应需要到2021年下半年才有望恢复。

芯片短缺逐渐向消费电子蔓延,游戏机及高端手机受影响。索尼近日表示,由于生产瓶颈,该公司可能无法在今年生产出足够的PS5游戏主机来满足用户的需求。苹果表示其高端iPhone的销量亦受到零部件短缺的限制。半导体行业的两大巨头恩智浦和英飞凌纷纷表示,芯片供应限制已经不仅局限于汽车行业。

3.刺激产业重视半导体投资

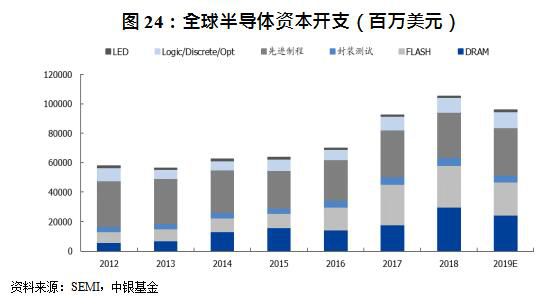

产能紧张传导至晶圆代工扩产,晶圆代工厂2021年资本开支密集上升。从资本支出角度而言,台积电从2020年170亿美金增长到250-280亿美金,联电从2020年10亿美金增长到15亿美金,华虹从2020年11亿美金增长到2021年13.5亿美金,中芯国际2021年资本维持高位,达到43亿美金(图24)。晶圆厂普遍加大投资、提升产能以满足下游需求。

根据Counterpoint预测,全球领先的晶圆代工厂将在2021-2023年之间进行大规模的半导体设备投资,当前的行业热潮有望成为新一轮产业跃升的开端。AMAT亦在法说会中乐观展望,认为全球将踏入10年以上的半导体投资周期,目前还处于初始阶段。

4.终端产品被迫涨价或延迟发货,进而影响需求

在芯片缺货和涨价背景下,手机、汽车、家电等终端消费产品都将面临涨价或延迟发货。例如,美的冰箱在3月初通知,冰箱价格上涨10%-15%,而其他品类的冰箱、洗衣机、空调产品的涨幅也超过10%;红米K40等新型号手机在上市后就面临缺货。尽管商品涨价和缺货暂未成为普遍现象,但如果芯片紧缺的状态持续,价格向消费者传导并进一步影响需求的情形可能发生。

5.上游行业产能利用率提升,营收持续增长

根据SEMI统计,2020年硅片出货总量达到12407百万平方英寸,同比增长5%。尽管受到新冠疫情影响,但2020下半年行业增长依然强劲,全年硅片行业营收112亿美金,维持高位。根据集邦估计,2021Q1全球前十大晶圆代工厂营收将达225.9亿美元,同比增速20%(图25)。2021Q1全球晶圆代工产能紧张,营收均同比有所增长(图26)。

台积电2021年1月份收入同比增长22%,2020Q4华虹半导体8寸产能利用率104.4%,12寸产能利用率75.5%。公司展望未来一段时间,8寸景气度将有望保持持续,且12寸投产进展超市场预期。

(三)全球“芯片荒”应对之策

1.加大晶圆厂投资

据SEMI估计,2017年至2020年间全球将有62座新的晶圆厂投入营运,其中在中国大陆的新厂有26座,占新增晶圆厂的比重高达42%。根据已经披露的国内规划在建的晶圆厂投资规划统计,国内晶圆厂投资额将持续增长,并且随着国内对于半导体制造国产替代的需求增加,未来可能还会有新增的投资项目。加大国内半导体产能投入,有助于发挥与国内芯片设计公司的协同效应,持续追赶世界先进半导体制造水平,纾解芯片产能紧张。

2.扶持国内半导体设备、材料公司

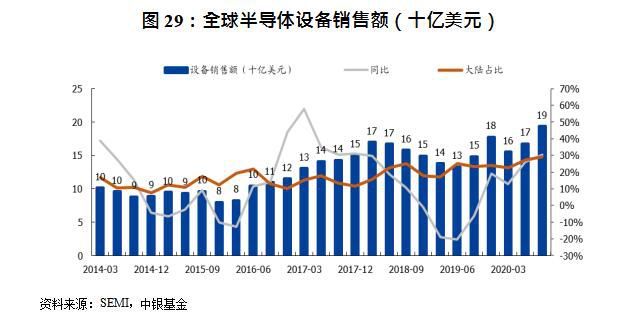

北美半导体设备出货额创历史新高。半导体设备投资同比增速在2019H2拐点已经出现并持续上行。2020年前三季度全球半导体设备销售额分别为156、168、194亿美元,同比22%、27%、29%,增长明显,其中2020Q3单季度半导体设备销售额创历史新高。根据SEMI预测,2021年全球半导体设备销售额有望创下年度新高,达到688亿美元(图29)。

中国大陆半导体设备市场在全球比重中逐步提高。根据SEMI,大陆设备市场在2013年之前占全球比重为10%以内,2014-2017年提升至10%-20%,2018年之后保持在20%以上,2019-2020年份额加快上行。大陆设备市场需求近两年同样高速增长,2020年前三季度中国市场半导体设备销售额分别为35亿、46亿、56亿美元,同比分别增长48%、37%、63%,增速明显高于全球。2020年三季度,中国半导体设备销售在全球的销售占比达到29%,创历史新高。

当前国内已经涌现出一批在半导体材料的不同领域已有所建树的公司,从材料端成本占比最大的硅片,到美国高度垄断的CMP材料,均实现了一定的技术突破,并且部分厂商已实现了稳定的原材料的出货,可以看到中国半导体材料板块正在多个细分领域收获成果。

半导体设备、材料是半导体生产不可或缺的基础,也是半导体产业链上被“卡脖子”的关键环节。加大扶持半导体设备、材料企业,对于中国实现半导体产业链自主可控、避免国内芯片制造企业产能扩产受制于人意义重大。

3.加速国产替代,加强和海外非美国产业链的合作

面对地缘政治给中国大陆厂商带来的芯片供应不稳定性,以华为为代表的行业龙头过去两年多时间逐渐加大了对国内厂商的扶持力度。此前国内通信及家电龙头厂商对供应商资质非常严格,对于众多电子元器件公司,只有进入行业前三才能成为龙头厂商的合格供应商。但从过去一年的产业跟踪来看,华为、中兴、美的等厂商大幅放开了对国内有潜力供应商的认证条件,加速国产芯片替代。尽管国内科技企业在2020年经历了更进一步的制裁措施,产业链存在一定不确定性,但是国产替代的窗口期已经完全打开,半导体国产化时不我待。

另一方面,欧洲、日本等地区受地缘政治因素影响相对较小,对于大陆半导体产业链的态度偏向中性,与这些地区的设备、材料供应商加强互信合作,也是避免地缘政治因素影响供应链安全和稳定的重要手段。

4.加强产业链信息传导,减少结构性失衡

纵观本次“芯片荒”,汽车等终端厂商在疫情影响下的大幅砍单和去库存是导致供需结构性失衡、并进一步传导至整个半导体产业的重要原因。随着中国在半导体行业的话语权不断提升,产业链逐渐完整,理顺上下游信息传递、均衡晶圆制造厂产能分配,对于减少类似上述结构性失衡具备重要意义。5G科技创新带来了物联网、工业互联网、AI、大数据等新兴信息化产业的发展,若能将这些技术应用在半导体产业链,减少产业链上下游信息差,一定程度上指导企业生产、备货,或将有利于维护供应链稳定。

(四)结语

总体来看,尽管存在科技创新对于半导体需求的拉动,但本轮“芯片荒”产生的主要原因还是在疫情、极端气候、地缘政治等因素影响下产生的供需结构性失衡,半导体行业本就自然存在周期性,而供需失衡将本轮景气向上周期进一步放大。随着新增产能逐渐投放,“芯片荒”必然会迎来逐步纾解;但同时也警示我们,作为电子制造大国,如果不能实现上游芯片设计与制造、以及更上游的半导体设备及材料的自主可控,未来仍有较大概率出现产业链受制于人

的状况。加大半导体产能投资、实现全产业链自主可控依然任重道远。

本文摘选中国经济金融展望报告2021年第2季度(总第46期) 来源:中国银行研究院

特别提示:凡注明“来源”或“转自”的内容均自于互联网,属第三方汇集推荐平台,版权归原作者及原出处所有。分享的内容仅供读者学习参考,不代表中国经济形势报告网的观点和立场。中国经济形势报告网不承担任何法律责任。如有侵权请联系QQ:3187884295进行反馈。

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.本站的原创文章,请转载时务必注明文章作者和"来源",不尊重原创的行为本站或将追究责任;

最新新闻

热点文章

热点标签