彭文生:关注中观运行的三个现象

摘要

行业分化显著,对经济复苏的可持续性带来压力,具体而言有三个比较突出的现象:中上游制造业生产保持较高景气,产能利用率达到近年来同期新高,而下游有所改善,但仍然相对较弱;制造业投资似乎有“均值回归”现象,2020年四季度增速高的行业,今年一季度增速回落;上游工业品价格快速上行背景下,中下游制造业的利润空间开始受到影响,需关注成本压力上升对相关行业利润的压缩。

中游生产旺盛,上游价格抬升

年初以来,中游制造业生产保持较高景气,通信电子、电气机械、专用设备等行业增长较快;下游消费品制造业生产有所改善,但表现仍弱于工业生产总体。2021年1季度工业产能利用率创下2013年来的同期新高,其中化学纤维、黑色金属、专用设备、电气机械设备等中上游制造业产能利用率均在80%以上。工业品价格走势分化,上游原材料价格快速攀升,尤其以石油化工产业链(石油开采、石油加工、化学纤维、化学制品等)和钢铁产业链(黑色金属矿采选、黑色金属冶炼和压延等),价格同比涨幅较大。

制造业投资增速“均值回归”

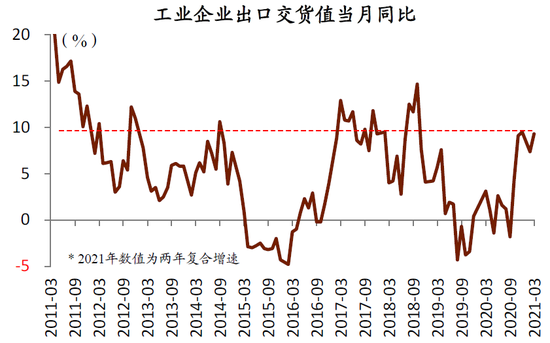

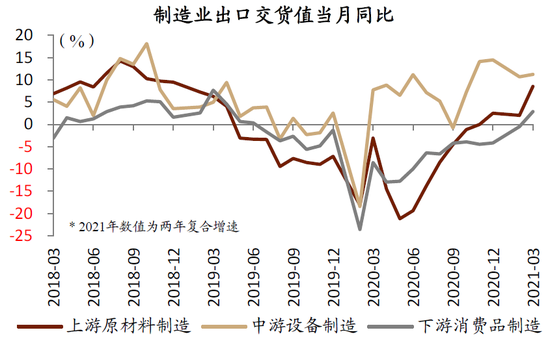

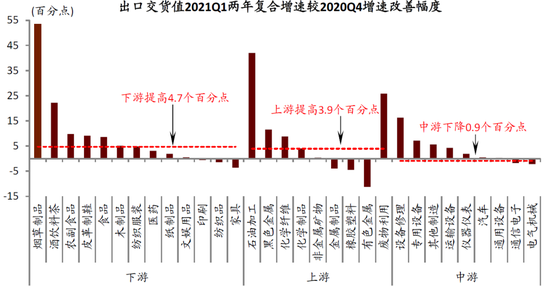

外需是工业生产高景气的重要支撑因素,1季度工业企业出口交货值两年平均增速约为8.4%,达到2012年以来增速区间的相对高位。年初以来,中游设备制造业出口保持10%以上的高增速,下游消费品和上游原材料制造业出口增速也持续上行,两年复合增速较2020年4季度分别改善了4.7和3.9个百分点。

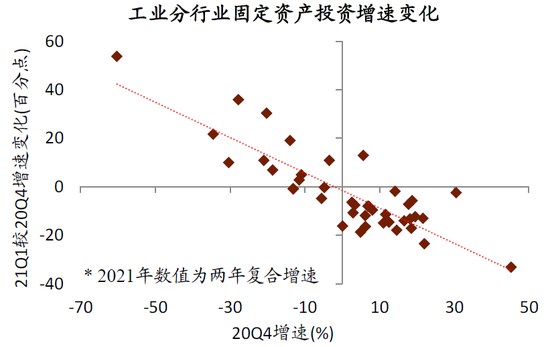

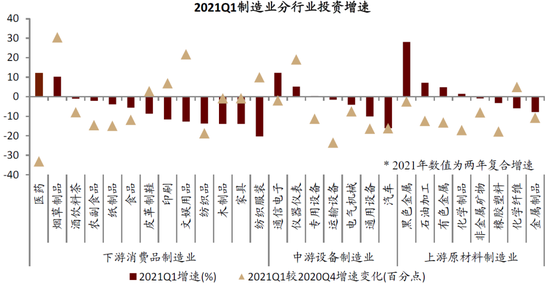

1季度制造业分行业投资呈现“均值回归”特征,2020年增长较快的中上游制造业投资增速降幅较大,如运输设备、通用设备、化学制品、橡胶塑料等行业,1季度两年平均增速较2020年4季度降幅都在15个百分点以上;前期低增速行业出现了一定程度的增速修复,比如文娱用品制造业、纺织服装业等。

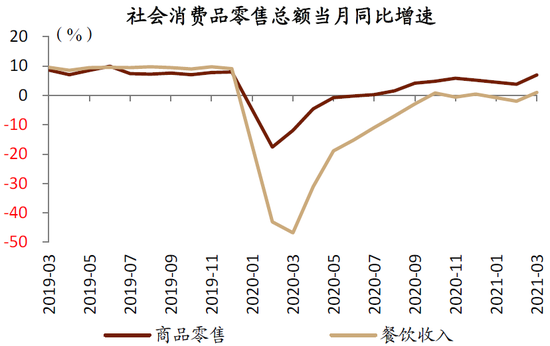

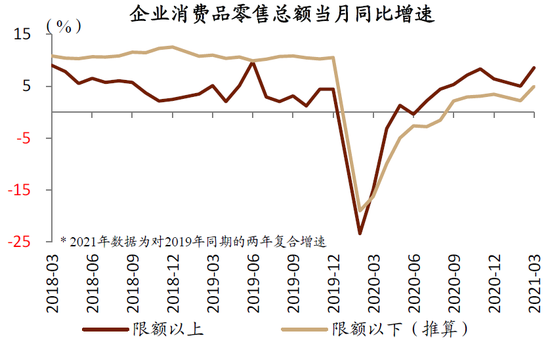

消费修复分化仍然延续,服务消费和限额以下消费持续弱于总体消费。3月社会消费品零售总额两年平均增长6.3%,为疫情以来单月增速的新高,但仍低于疫情前的中枢水平。结构上的分化依然延续,包括商品零售和餐饮收入的分化、限额以上和限额以下的分化等,线下服务和中小企业并未修复到位。

原材料价格上行,开始挤压中下游利润

1季度工企利润延续较高增速,其中,上游行业的利润增长主要来自于“价”的拉动,中游行业利润则更多受到“量”的支撑。伴随上游工业品价格的快速上行,3月中游和下游制造业营收利润率环比表现均明显弱于往年同期,原材料价格上涨对中下游利润的影响已经开始体现。

正文

生产端:中游生产旺盛,上游价格抬升

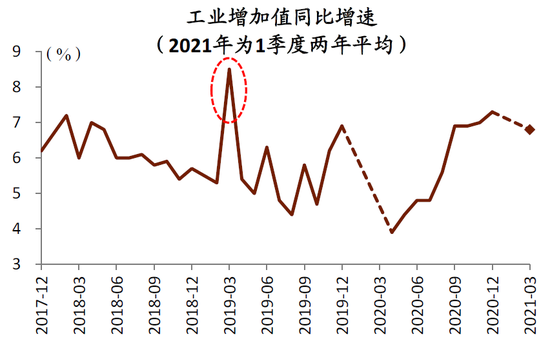

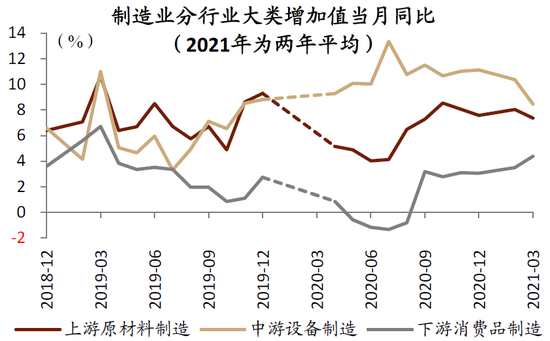

1季度工业生产保持较高增速,中游设备制造业生产景气较高,下游消费品制造业生产进一步改善。1季度工业增加值两年平均增长6.8%,相较于2020年4季度约7%左右的增速有所回落,总体仍保持了较高增速。3月份复合增速降幅较大,主要受2019年同期高基数的影响。行业大类来看,中游设备制造业增加值维持较高增速,前期修复相对滞后的下游消费品制造业生产进一步改善。其中,运输设备、通用设备、电气机械等行业,增加值回落幅度较大;木制品、纸制品、食品饮料等消费制品的增加值增速上升。

图表:工业生产小幅回落、总体保持较高增速

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部图表:下游消费品制造业生产进一步改善

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部图表:中游设备制造业生产景气较高,下游消费制造业的增加值增速多数上升

资料来源:Wind,中金公司研究部

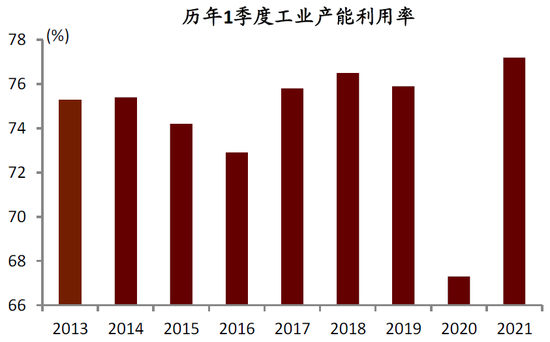

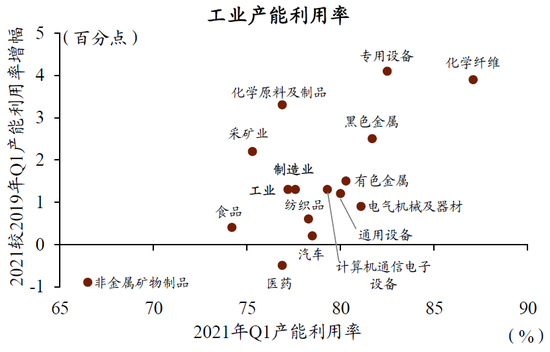

资料来源:Wind,中金公司研究部2021年1季度工业产能利用率创下2013年来的同期新高,化学纤维、专用设备等中上游制造业产能利用率提升较大。1季度工业产能利用率为77.2%,中上游制造业的开工水平较高,化学纤维(87.1%)、专用设备(82.5%)产能利用率分别较2019年同期上升3.9和4.1个百分点。此外,化学原料及制品、黑色金属等上游原材料制造业产能利用率提升幅度较大,电气机械、通用设备等制造业产能利用率较高。

图表:2021Q1工业产能利用率为同期新高

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部图表:部分中上游制造业产能利用率上升幅度较大

资料来源:Wind,中金公司研究部

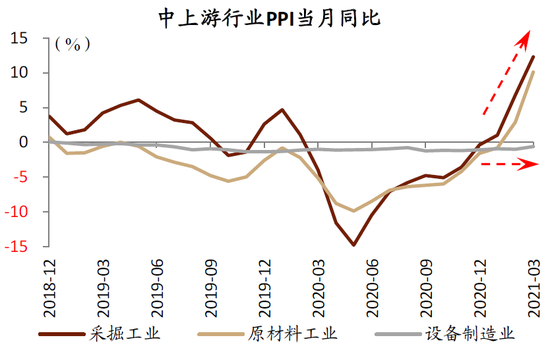

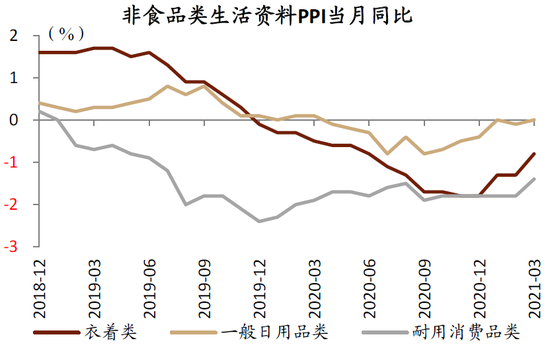

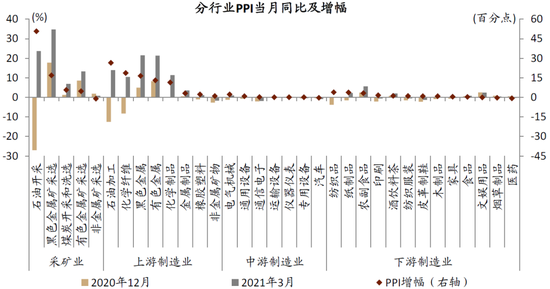

资料来源:Wind,中金公司研究部工业品价格走势分化,上游原材料价格快速攀升,中下游制造业价格延续负增。3月PPI同比增长4.4%,呈现加速上行态势。其中采掘、原材料等上游工业行业价格同比增幅均在10%以上,尤其以石油化工产业链(石油开采、石油加工、化学纤维、化学制品等)和钢铁产业链(黑色金属矿采选、黑色金属冶炼和压延等),价格同比涨幅相对较大。与此同时,中游设备制造业PPI从2019年初至今,已经超过2年延续负增长;非食品类的生活资料PPI也均为负增。总体来看,工业品价格的走势分化,中下游制造业价格弹性较小,未来或加大相关行业的利润压力。

图表:上游和中游工业行业的PPI分化

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部图表:下游生活资料价格同比负增,但降幅收窄

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部图表:石油、钢铁等相关上游工业品涨价明显

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部需求端:制造业投资增速回落、“均值回归”

外需是工业生产高景气的重要支撑因素,年初以来中游设备制造业出口保持高位,下游制造业出口也受到外需提振。1季度工业企业出口交货值同比增长30.4%,两年平均增速约为8.4%,这一增速水平已经达到近8年以来增速区间的相对高位。出口景气对工业生产拉动明显,比如2020年2季度开始,中游设备制造业的出口增速便超过2019年增长中枢。2021年1季度,下游消费品和上游原材料制造业出口增速也持续上行,两年复合增速较2020年4季度分别改善了4.7和3.9个百分点。

但原材料和消费品出口改善的拉动因素存在一定区别:上游原材料制造业的出口“景气”受价格因素贡献较大,尤其是原油和钢铁链上的行业(石油加工、化学纤维、黑色金属等);而下游消费品的PPI上行有限,其出口改善更多为量的拉动,这与1季度下游消费品制造业增加值的改善趋势相一致。

图表:工业企业出口交货值增速已达到近2年高位

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部图表:2021Q1中游设备制造业出口稳定,上下游改善

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部图表:下游消费品制造业,以及化工和钢铁产业链制造业出口增速改善较大

资料来源:Wind,中金公司研究部

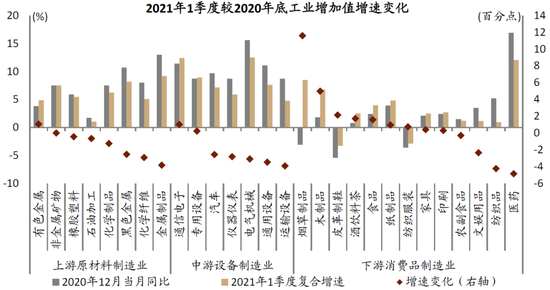

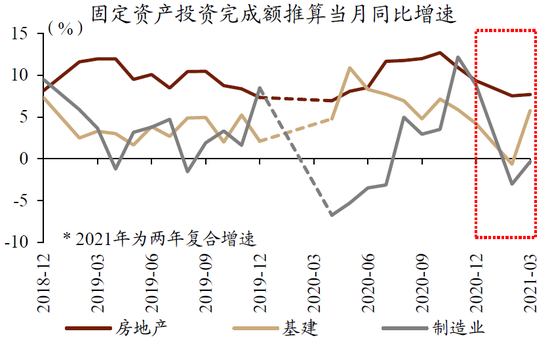

资料来源:Wind,中金公司研究部投资需求中,房地产投资呈现较强韧性,制造业投资增速大幅回落,部分中上游制造业降幅较大。1季度房地产投资增速7.7%,在3大项中增速较高;基建投资在3月份也重回5%以上,高于2020年底。制造业投资增速中枢则大幅下移,从2020年底的10%以上,回落到负增长区间。其中,医药、烟草,通信电子、仪器仪表,钢铁、石油加工等行业,尚保持投资正增长,其余多数制造业均为负增。中上游制造业投资增速降幅较大,如运输设备、通用设备、化学制品、橡胶塑料等行业,降幅都在15个百分点以上。

制造业投资似乎呈现显著的“均值回归”特征。从分行业表现来看,前期增速较高的行业,1季度下降幅度通常更大;前期低增速行业,反而出现了一定程度的增速修复。比如医药制造业去年4季度投资增长约45%,今年1季度增速下滑了33个百分点;而文教工美等用品制造业去年4季度投资下降约34%,今年1季度增速上升了22个百分点。伴随相关行业投资增幅的收窄,可能对制造业投资总量形成一定压制。

图表:2021Q1制造业投资增速大幅回落

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部图表: 2021Q1工业投资增速呈现“均值回归”特征

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部图表: 中上游行业投资增速降幅较大

资料来源:Wind,中金公司研究部

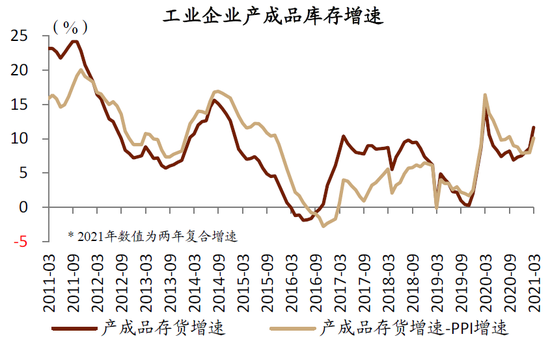

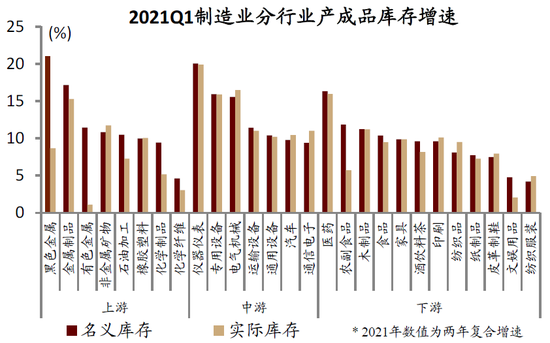

资料来源:Wind,中金公司研究部工企库存保持较高增速,其中中游设备制造业在生产高景气下补库明显,上游原材料制造业补库更多受价格支撑。1季度末工业企业库存同比增长8.5%,两年复合增速为11.7%,已经超过了2017-2018年库存增速的高点,侧面反映了工业生产的景气。其中中游设备制造业库存增长普遍较快,如仪器仪表、专用设备、电气机械等,2年复合增速均在15%以上,这与中游制造业的生产高景气相一致。上游原材料制造业的名义库存上行受到价格的支撑,其中黑色、有色、化学制品表现更为明显。

图表:工企库存保持较高增速

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部图表:中游设备制造业补库明显

资料来源:Wind,中金公司研究部

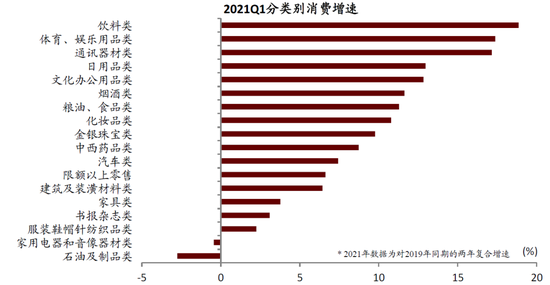

资料来源:Wind,中金公司研究部消费修复分化仍然延续,服务消费和限额以下消费持续弱于总体消费,日用品、文娱用品等消费增长较快。3月社会消费品零售总额2年平均增长6.3%,为疫情以来单月增速的新高,但仍低于疫情前的中枢水平。结构上的分化依然延续,比如商品零售和餐饮收入的分化、限额以上和限额以下的分化等,线下服务和中小企业并未修复到位。从1季度增速来看,食品饮料、文娱用品、日用品消费增长较快,家具、装潢等后地产消费,汽车服装等部分耐用品消费增速一般。

图表:商品和服务消费分化

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部图表: 限额以上和限额以下企业零售额增速分化

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部图表: 限额以上食品饮料、文娱和通讯器材等消费增速较高

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部企业盈利:原材料价格上行挤压工企利润

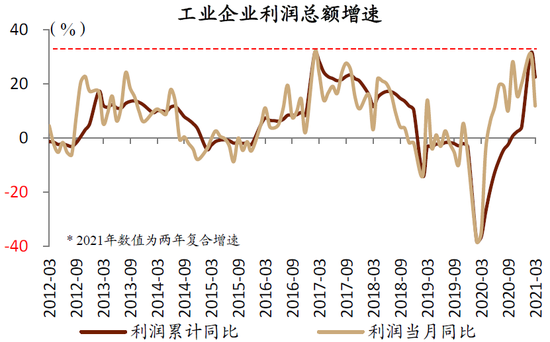

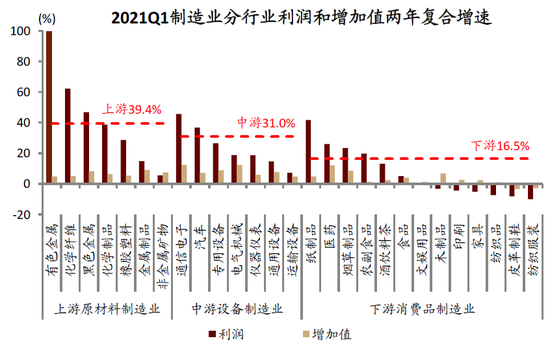

规模以上工业企业利润延续高增长,中上游制造业的利润改善更为明显。1季度工企两年平均营收增速为8.5%、利润增速为22.6%,总体延续修复趋势。其中1-2月的两年复合增速突破30%,为2012年以来的高点。分行业大类来看,1季度利润复合增速,上游制造业为39.4%、中游制造业为31%,好于制造业总体。其中,上游原材料制造业中的有色、黑色、化学纤维、化学制品,中游设备制造业中的通信电子、汽车等,利润增速较高,对制造业总体利润形成拉动。

图表:工业企业利润增速较高

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部图表:中上游制造业利润改善更为明显

资料来源:Wind,中金公司研究部

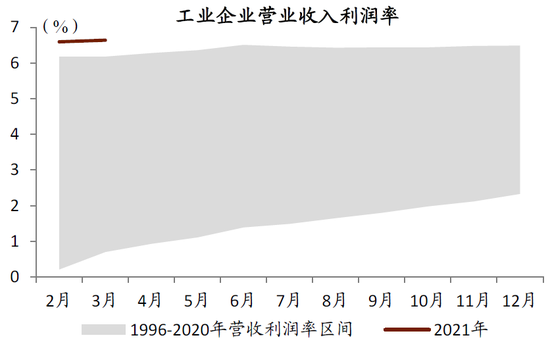

资料来源:Wind,中金公司研究部工业企业利润在总量层面的改善,受到量价两方面的支撑:一方面工业增加值增速处于近3年多来的高位,另一方面PPI增速从2020年下半年起便持续上行。其中,价格上涨可以显著改善企业的营收利润率,1季度工业企业营业收入利润率为6.64%,同比提高2.76个百分点,是1996年以来的同期新高。

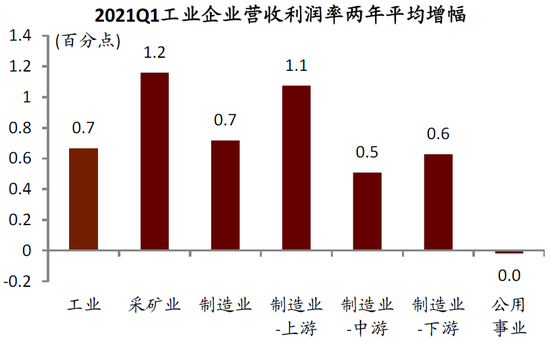

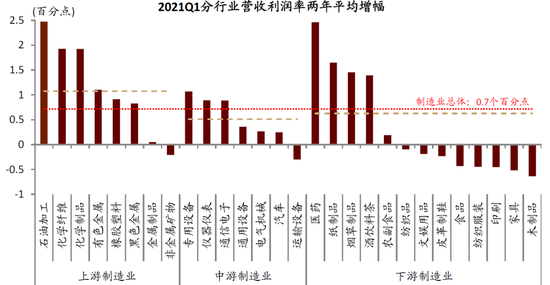

上游行业的利润增长主要来自于“价”的拉动,中游行业利润则更多受到“量”的支撑。上游行业(采矿业、上游原材料制造业)受益于大宗商品价格上涨,盈利能力大幅改善,营收利润率的两年平均增幅均在1个百分点以上。而中下游制造业、公用事业[1]的营收能力改善幅度,低于工业总体水平。结合分行业工业增加值和PPI的表现来看,中游制造业利润的高增长,更多是来自于需求好转带来的生产扩张。此外,医药、纸制品、烟草制品、饮料等部分下游消费品制造业营收利润率也改善明显。

图表:2021Q1工业企业营收利润率创下新高

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部图表:上游行业营收利润率改善明显

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部图表:化工产业链、医药制造、纸制品等营收林润率增幅较大

资料来源:Wind,中金公司研究部

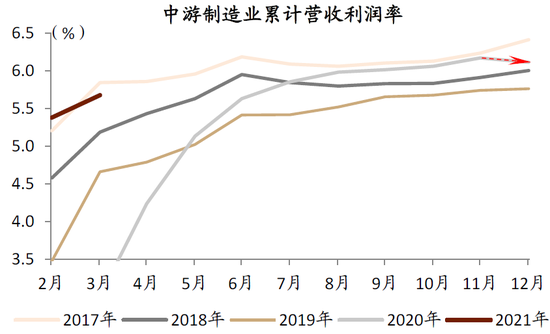

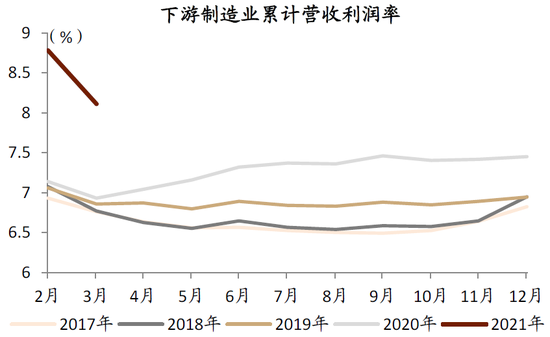

资料来源:Wind,中金公司研究部伴随上游工业品价格的快速上行,需关注成本压力上升对中下游制造业利润的压缩。2020年4季度以来,铁矿石、原油、钢铁、有色金属等上游工业品价格上涨较快,从12月起对中游制造业的利润开始产生影响。2021年3月,中游制造业累计营收利润率环比上升0.3个百分点,弱于季节性(2017-2019年平均环比增幅为0.8个百分点);下游制造业累计营收利润率环比下降0.7个百分点,降幅大于季节性((2017-2019年平均环比降幅为0.2个百分点)[2]。原材料价格上涨带来的成本上升,对中下游企业的利润影响已经开始体现。

图表: 上游工业品价格上涨,对中游利润产生影响

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部图表:3月下游制造业营收利润率环比降幅大于季节性

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部[1]公用事业指的是电力、热力、燃气及水的生产和供应业。

[2]由于规模以上工业企业每年会口径调整,营收利润率在跨年时候会有跳跃、可比性较差,此处只考察年内的环比变化。

本文摘自:2021年5月7日已经发布的《关注三个现象》

分析员 张文朗 SAC 执业证书编号:S0080520080009 SFC CE Ref:BFE988

分析员 彭文生SAC 执业证书编号:S0080520060001 SFC CE Ref:ARI892

(本文作者介绍:中金公司首席经济学家、研究部负责人)

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.本站的原创文章,请转载时务必注明文章作者和"来源",不尊重原创的行为本站或将追究责任;