纾困政策下,美国经济会V型反弹吗?

报告摘要

虽获救助,但美国企业融资难、融资贵问题依然严峻,部分企业存在停摆风险

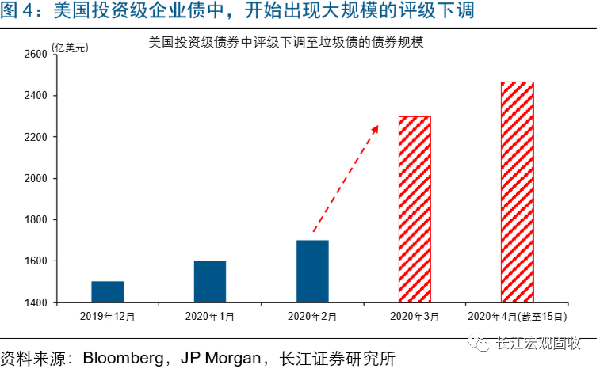

美国国会和美联储先后出台纾困政策,但企业融资难、融资贵问题依然严峻。为支持企业发展和居民生活,美国国会、美联储先后通过了2万亿$财政刺激法案、2.3万亿$的贷款计划。上述政策出台后,美国企业融资成本有所回落,但投资级、高收益级企业债信用利差等继续位居高位。4月以来,企业融资难、融资贵问题进一步发酵,高收益债发行大幅萎缩,投资级债出现大规模评级下调。

美国企业融资压力持续高企,与当前纾困政策的帮扶机制存在不足有关。美国财政刺激法案,对企业提供的是贷款援助、非直接发钱,且贷款是由美联储操作、发放。美联储获得财政资金后,通过“加杠杆”方式,创造出上万亿$的信贷额度。但美联储无法精准识别企业的真实信贷需求,并开始面对信贷申请“挤兑潮”;同时,美联储对接受信贷援助的企业有较高的资质要求,非完全托底。

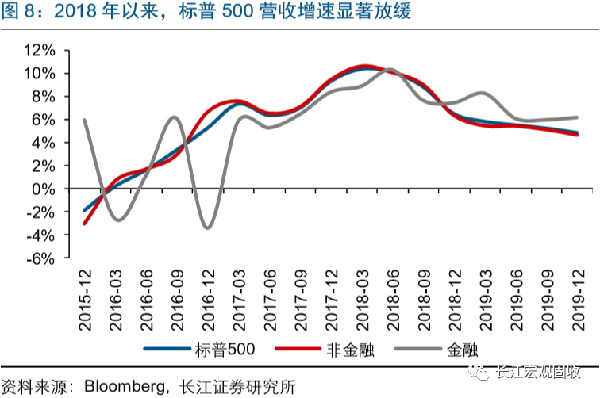

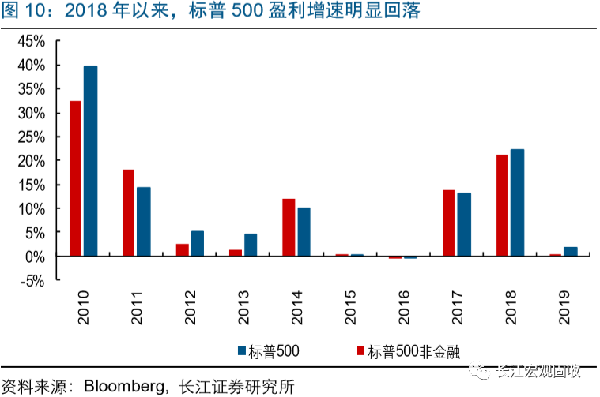

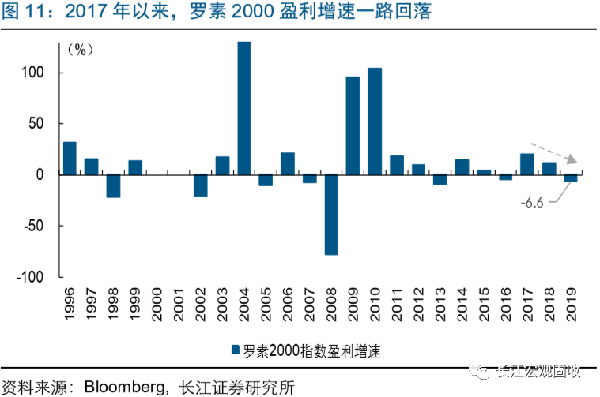

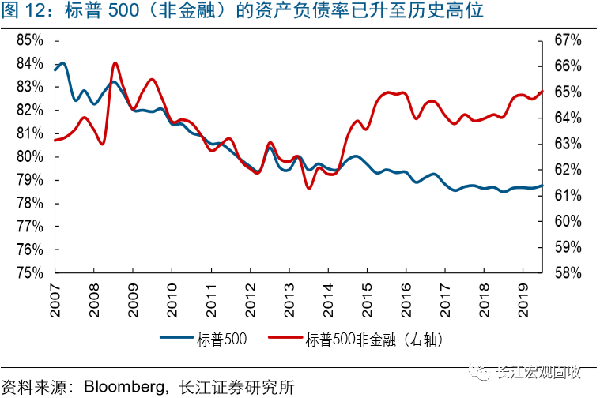

美国企业融资压力高企,与疫情造成巨大营收损失,以及自身盈利能力下滑、现金流状况较差等关联密切。疫情爆发以来,美国经济活动大幅降温,私人消费、工业生产等纷纷大跌。美股部分龙头公司对单季营收降幅的预期已超过50%。营收面临巨大损失的同时,美国企业自身的“体质”也相对较差。2018年以来,美国企业盈利增速持续下滑,现金流不断恶化,资产负债率大幅攀升。

纾困政策下,美国可能依然会有超过5%的大公司,无法扛过1个季度。基于疫情造成的严重冲击,测算结果显示,美国有超过40%的大公司、中小企业,在手现金无法覆盖亏损及到期债务。在接受纾困政策的帮扶后,美国可能依然会有超过5%的大公司,因资金缺口过大,在1个季度内面临停摆风险。房地产、可选消费及工业企业,因受疫情冲击最大、到期债务压力重等,停摆风险居前。

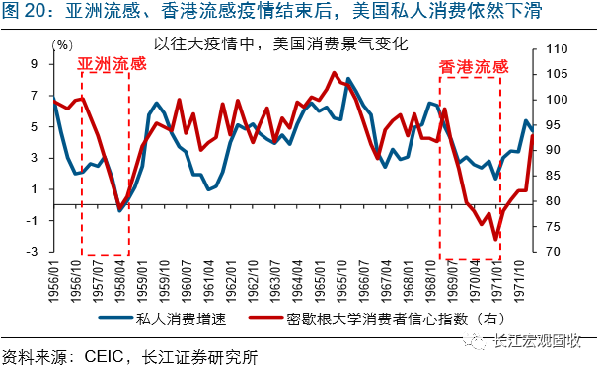

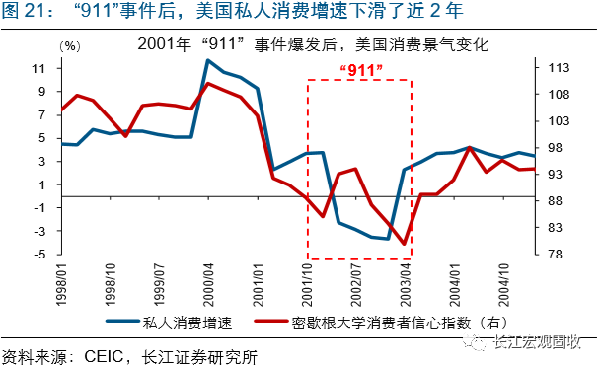

要客观认识,美国目前的纾困政策主要是托底、非刺激;若疫情持续时间较长,无论是美国企业还是居民,都将面临严重的资产负债表衰退。目前的纾困政策,是尽可能地支持企业、居民的基本经济活动,缓解疫情造成的负面冲击。但若疫情持续时间较长,美国企业和居民的资产负债表都将严重受损。回溯美国历史,亚洲流感疫情、香港流感疫情以及“911”事件爆发后,由于企业和居民出现了严重资产负债表衰退,美国经济在相当长的一段时间内,景气持续低企。

风险提示:

1、新冠肺炎疫情扩散超预期;

2、报告中美国企业抗压能力测试部分基于了多个假设,因现实情况中企业应对方法更复杂,使测算结果与真实值可能存在偏差。

报告正文

海外热点跟踪

热点跟踪:纾困政策下,美国经济会V型反弹吗?

事件:伴随疫情持续扩散、经济活动大幅降温,美国国会于3月27日投票通过了2万亿美元的财政刺激法案,美联储也于4月9日宣布将提供2.3万亿美元贷款以支持经济。

点评:

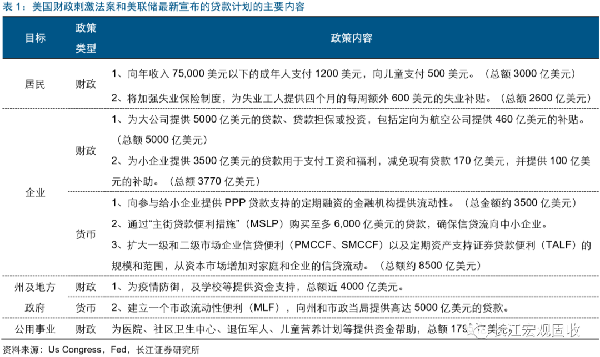

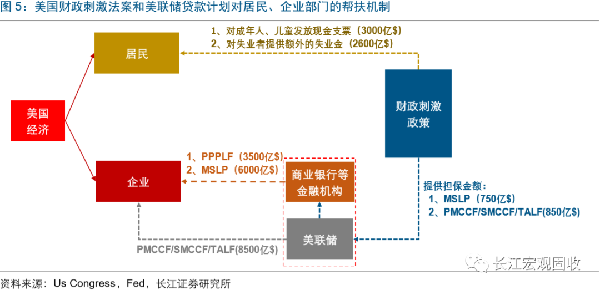

为了缓解疫情对实体经济的冲击,美国国会和美联储先后出台了经济纾困政策。美国国会3月27日通过了2万亿美元的财政刺激法案(CARES)。法案内容包括,对美国居民提供5600亿美元的现金及失业补贴,以及对企业提供8770亿美元的贷款援助。4月9日,美联储宣布了2.3万亿美元的贷款计划,以进一步支持经济。其中,美联储将通过创建薪资保障计划流动性便利工具(PPPLF)、主街贷款便利措施(MSLP),以及扩大一级和二级市场企业信贷便利(PMCCF和SMCCF)、定期资产支持证券贷款便利(TALF)的规模和范围,为美国企业和居民提供贷款支持。

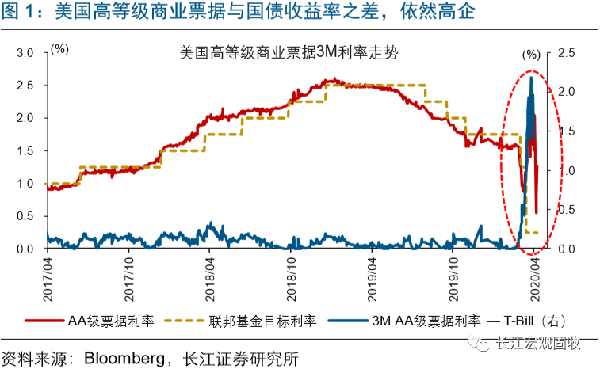

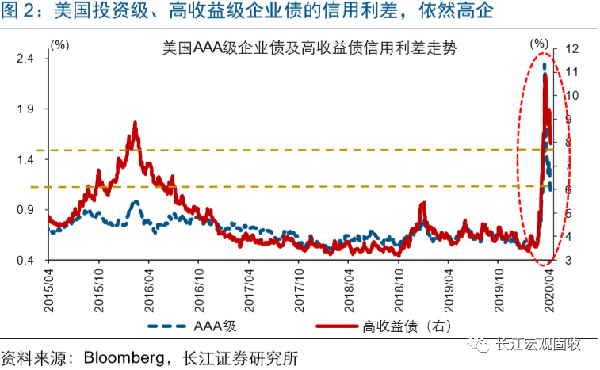

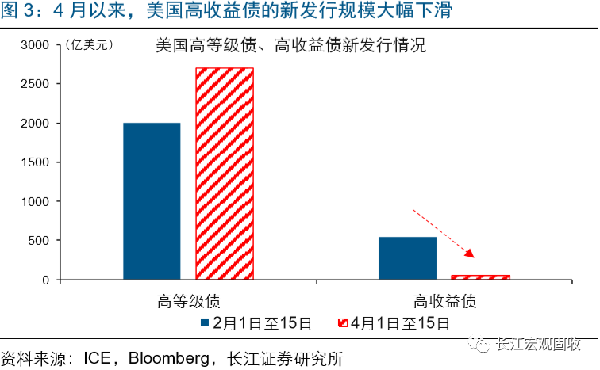

纾困政策出台后,美国实体企业的融资成本有所回落,但融资难、融资贵问题依然严峻,并开始出现大规模的企业债评级下调。美国财政刺激法案及美联储的贷款计划推出后,美国实体企业的票据利率,以及投资级、高收益级企业债收益率等,均有所回落。但企业的融资难、融资贵问题依然严峻,高等级商业票据与国债收益率之差,以及投资级、高收益级企业债的信用利差等继续位居历史高位。融资压力高企下,4月前2周,美国高收益债的新发行规模较2月前2周(疫情大规模扩散前),下滑91%;同时,美国投资级企业债中,开始出现大规模的企业债评级下调。

美国企业持续存在融资难、融资贵问题背后,是财政刺激法案及美联储贷款计划中对企业的“特殊”纾困机制。美国财政刺激法案CARES中,对企业提供的是贷款援助,而非直接发钱;同时,对企业的贷款,是由美联储操作、发放。具体而言,美国财政部为美联储提供了针对小企业的3500亿美元的贷款,以及针对大企业的4540亿美元的“贷款池”。美联储通过PPPLF工具和商业银行渠道,向中小企业提供3500亿美元贷款;同时,基于4540亿美元的贷款池,通过“加杠杆”方式,创造出1.45万亿美元的信贷额度。包括,分别用750亿美元、850亿美元的财政资金作为担保,创造出MSLP的6000亿美元、PMCCF/SMCCF/TALF的8500亿美元额度。

理论层面上,企业资质过差、资金缺口过大或商业银行惜贷等,容易造成美国企业融资难问题无法得到有效缓解。美联储虽然通过PMCCF/SMCCF/TALF工具提供了8500亿美元额度,但能申请到这一额度的企业资质不能太差,需要满足一定要求。美联储通过PPPLF为中小企业提供了信贷支持,但总额度只有3500亿美元。与此同时,美联储通过MSLP向商业银行提供的6000亿美元信贷额度中,只有750亿美元有财政资金担保。商业银行可能会因为担忧疫情持续时间长、对经济造成较大拖累,并引发大规模的企业信贷违约潮,进而出现惜贷行为,“不敢”用足MSLP的额度。

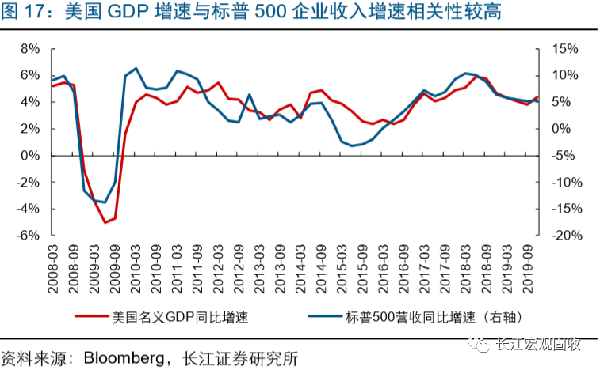

从美国企业运营情况来看,自2018年起,企业营收及盈利增速一直处于下滑状态。为了研究便利,我们用标普500和罗素2000指数成分公司,分别作为美国大公司和中小企业的代表。数据显示,2018年以来,标普500营收增速从10.4%一路下滑至4.8%,罗素2000营收增速更是降幅巨大,从12%降至3.7%。受收入下滑等拖累,标普500和罗素2000盈利增速双双回落。其中,罗素2000盈利增速从12%大幅下降至-6.6%,刷新近6年新低。

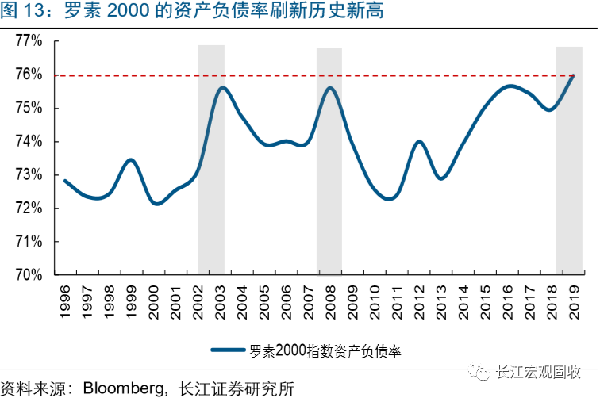

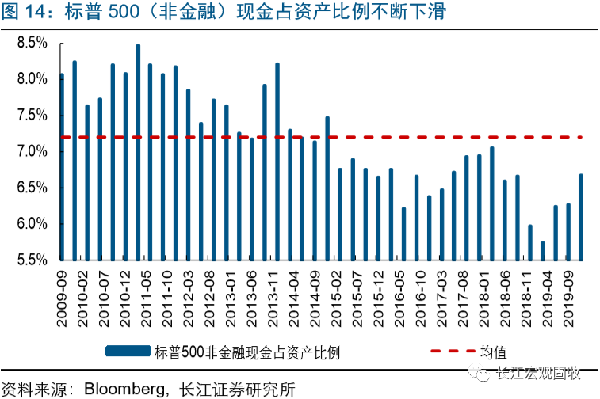

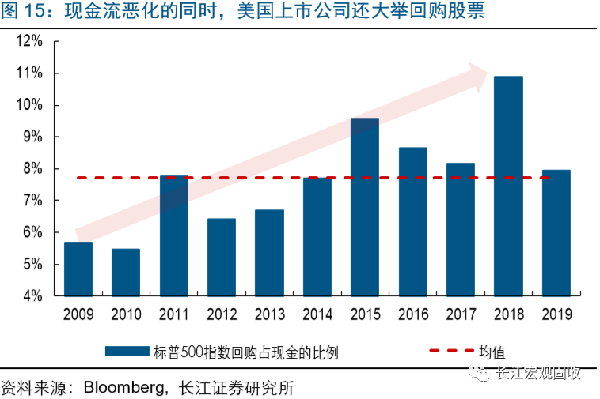

营收及盈利能力下滑的同时,美国企业资产负债率大幅攀升,现金流状况不断恶化。从资产负债率来看,无论是标普500代表的大公司,还是罗素2000代表的中小企业,资产负债率均已升至历史高位。与此同时,随着营收下滑、高杠杆下偿债压力加大,美国企业的现金流状况不断恶化。部分上市公司因拿着有限的现金、进行大规模股票回购,现金流状况进一步恶化。

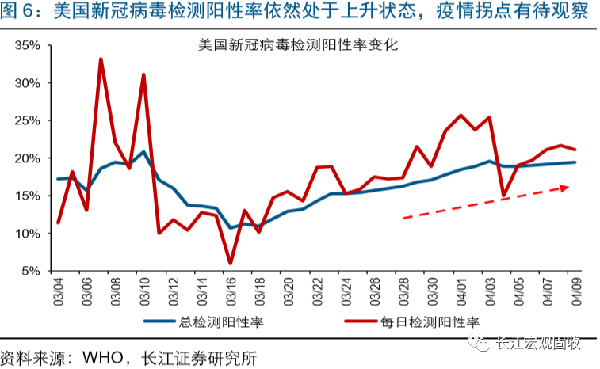

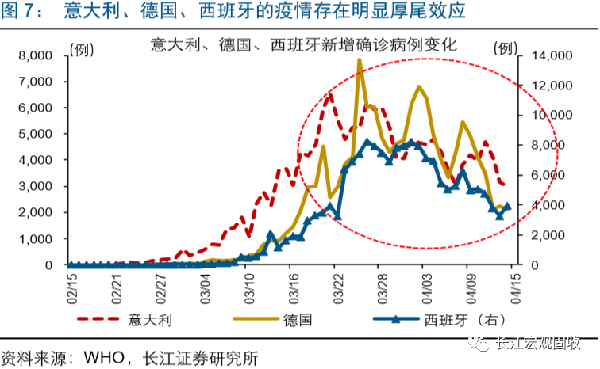

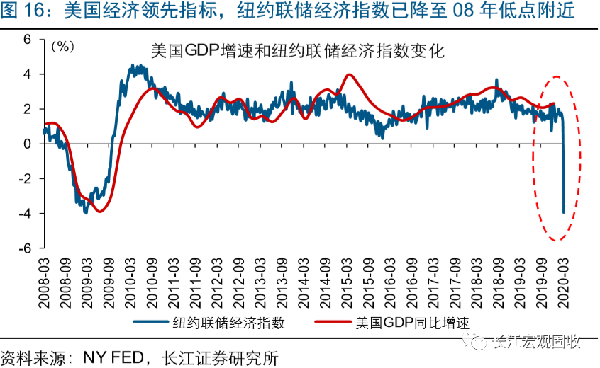

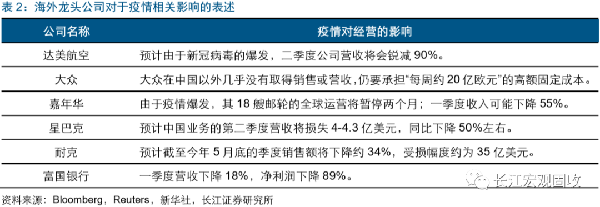

结合历史经验及此次疫情对经济的冲击来看,美国企业在疫情影响下,营收增速或将显著下滑。历次美国经济大幅下滑阶段,企业营收增速均明显回落。例如,2000年科网泡沫、2008年金融危机时期,企业营收降幅分别达10%、14%;经济更差的大萧条时期,企业营收降幅超过了70%。此次疫情扩散以及超过90%的州颁布“禁足令”影响下,美国经济活动大幅降温,经济领先指标WEI指数在短短几周之内已骤降至2008年的低点附近。考虑到美国疫情可能存在“厚尾”,以及部分龙头公司对单季营收降幅的预期超过50%,此次美国企业的营收增速或将经历显著降幅。

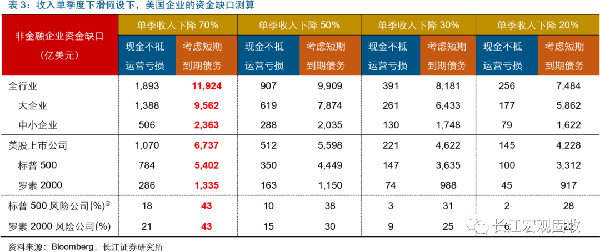

当前的纾困政策下,美国可能依然会有超过5%的大公司,在1个季度内面临停摆风险。基于疫情的严重冲击,我们假设美国企业单季收入增速将下滑70%。据此测算的结果显示,美国超过40%的大公司、中小企业,在手现金无法覆盖亏损金额及到期短期债务,资金缺口分别达到9562、2363亿美元①。而在当前的财政及货币政策的扶持下,美国大公司、中小企业,将分别最多获得8500、9500亿美元的信贷支持②。因此来看,美国可能有超过5%的大公司,因资金缺口过大,在1个季度内面临停摆风险。

①测算时,假设美国企业营收以及与营收相关的营业成本等比例下滑,营业支出仍维持去年同期的水平。同时,假设企业存货以及应收账款短期难以变现。在测算得到美股上市公司的资金缺口后,我们将依据上市公司与全体企业相关关系,换算得到美国全体企业的资金缺口。

②当前财政及货币政策的搭配下,大公司可通过美联储的PMCCF/SMCCF/TALF工具,最多获得8500亿美元信贷支持。同时,中小企业可分别通过美联储的PPPLF、MSLP工具,最多获得3500亿美元、6000亿美元信贷支持。(MSLP的担保资金来自财政部提供给大公司的信贷池,实际操作中,美联储将MSLP的资金用以支持中小企业)。

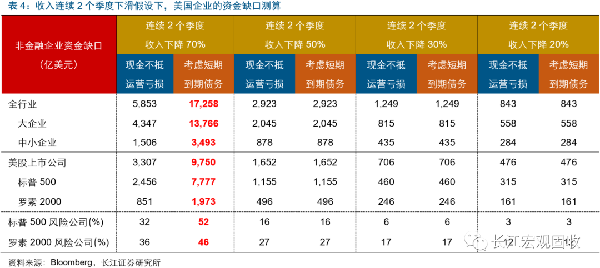

若因对未来过于悲观、出现信贷申请“挤兑潮”,美国可能将有更多企业无法扛过1个季度。如果企业营收连续2个季度下滑70%,美国大公司、中小企业的资金缺口将分别高达13766、3493亿美元。经济持续低迷风险下的巨大资金缺口,可能使部分对未来持悲观预期的企业,提前大规模申请信贷支持。正如美国小企业管理局(SBA)最新披露的那样,截止到4月17日,针对中小企业的3500亿美元的PPP贷款额度(美联储PPPLF工具)已全部用尽。“先到先得”的信贷申请原则下,部分资金缺口较大的企业,可能因信贷申请出现“挤兑潮”,而无法及时、充分地得到信贷援助。

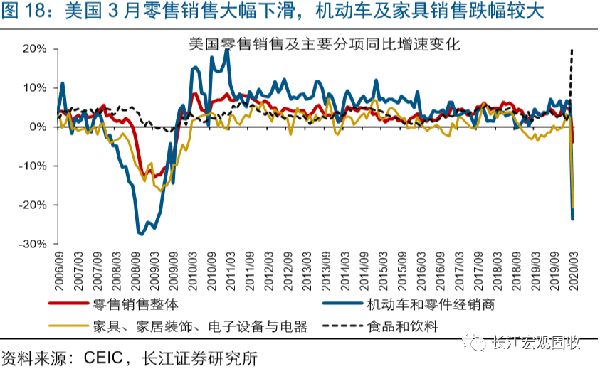

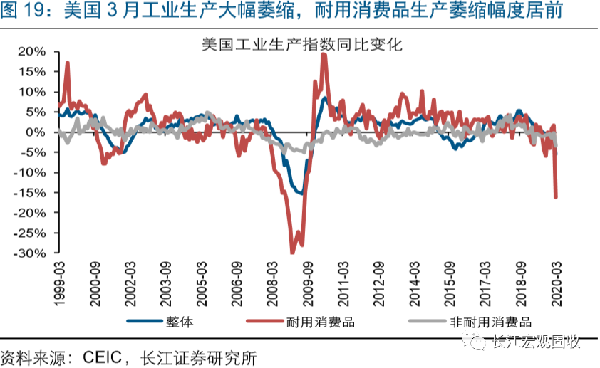

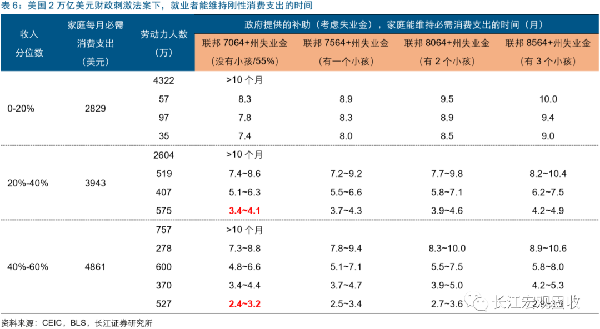

美国企业中,房地产、可选消费及工业企业的资金缺口可能较大,面临的停摆风险居前。面对疫情下居民大幅减少外出、部分企业停工等的冲击,美国房地产、可选消费及工业企业首当其冲。最新数据显示,美国3月零售销售大幅下滑,机动车、家具、家居装饰、电子设备等销售跌幅居前,仅食品、饮料等部分必需消费品的销售正增长;同时,美国3月工业生产显著萎缩,耐用消费品生产的萎缩幅度刷新近10年新高。随着疫情对营收造成巨大冲击,以及自身现金流状况不佳、短期债务偿付压力高企,房地产、可选消费及工业企业或将出现较大的资金缺口,面临的停摆风险居前。

要客观认识,美国目前的纾困政策主要是托底、非刺激;若疫情持续时间较长,无论是美国企业还是居民,都将面临严重的资产负债表衰退。目前的纾困政策,是尽可能地支持企业、居民的基本经济活动,缓解疫情造成的负面冲击。但若疫情持续时间较长,美国企业和居民的资产负债表都将严重受损。回溯美国历史,亚洲流感疫情、香港流感疫情以及“911”事件爆发后,由于企业和居民出现了严重资产负债表衰退,美国经济在相当长的一段时间内,景气持续低企。(关于疫情对美国居民部门的影响分析,请参考报告《失业潮下,美国经济压力测试》)

经过研究,我们发现:

1)美国国会、美联储先后出台纾困政策后,美国企业融资成本有所回落,但投资级、高收益级企业债信用利差等继续位居高位。4月以来,企业融资难、融资贵问题进一步发酵,高收益债发行大幅萎缩,投资级债出现大规模评级下调。

2)美国企业融资压力持续高企,与当前纾困政策的帮扶机制存在不足有关。其中,美国财政刺激法案,对企业提供的是贷款援助、非直接发钱,且贷款是由美联储操作、发放。美联储获得财政资金后,通过“加杠杆”创造出上万亿$的信贷额度。但美联储无法精准识别企业的真实信贷需求,并且对接受信贷援助的企业有较高的资质要求。

3)美国企业融资压力高企,也与疫情造成巨大营收损失,以及自身盈利能力下滑、现金流状况较差等关联密切。疫情爆发以来,美国经济活动大幅降温,美股部分龙头公司对单季营收降幅的预期超过50%。同时,美国企业自身的“体质”也相对较差。2018年以来,美国企业盈利增速持续下滑,现金流不断恶化,资产负债率大幅攀升。

4)基于疫情造成的严重冲击,测算结果显示,美国有超过40%的大公司、中小企业,在手现金无法覆盖亏损及到期债务。在接受纾困政策的帮扶后,美国可能依然会有超过5%的大公司,因资金缺口过大,在1个季度内面临停摆风险。房地产、可选消费及工业企业,因受疫情冲击最大、到期债务压力重等,停摆风险居前。

5)要客观认识,美国目前的纾困政策主要是托底,尽可能地支持企业、居民的基本经济活动。若疫情持续时间较长,无论是美国企业还是居民,都将面临严重的资产负债表衰退。回溯美国历史,亚洲流感疫情、香港流感疫情以及“911”事件爆发后,由于企业和居民出现了严重资产负债表衰退,美国经济在相当长的一段时间内,景气持续低企。

【本文推送内容节选自长江研究已发布报告,报告原文请见2020年4月20日发布的研究报告《纾困政策下,美国经济会V型反弹吗?》】

(本文来源微信公众号:长江宏观固收)

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.本站的原创文章,请转载时务必注明文章作者和"来源",不尊重原创的行为本站或将追究责任;