第四季度货币政策大概率保持定力

郑后成宏观研究 / 2019-10-30 13:05:29

事件:9月CPI同比3.0%,预期2.9%,前值2.8%;9月PPI同比-1.2%,预期-1.2%,前值-0.8%;9月PPIRM同比-1.7%,前值-1.3%。

点评:

一、10月CPI当月同比大概率还将上行

9月CPI同比录得3.0%,高于预期0.1个百分点,较前值上行0.2个百分点,创2013年12月以来新高。其中,食品CPI同比与非食品CPI同比的“剪刀差”在8月的基础上进一步扩大:9月食品CPI同比为11.20%,较前值上行1.20个百分点,创2011年11月以来新高;非食品CPI同比为1.00%,较前值下行0.10个百分点,创2016年4月以来新低。消费品CPI同比与服务CPI同比的“剪刀差”也在8月的基础上进一步扩大:9月消费品CPI同比为4.00%,较前值上行0.40个百分点,创2012年5月以来新高;服务CPI同比为1.30%,较前值下行0.30个百分点,创2010年4月以来新低。

9月核心CPI同比为1.50%,持平于前值,创2016年5月以来新低。核心CPI累计同比为1.70%,连续2个月持平于前值,目前呈逐级“下台阶”的趋势。与8月完全一致,从8大分项7升1降,其中,食品烟酒、其他用品和服务、医疗保健、教育文化和娱乐、衣着、居住、生活用品及服务的CPI同比分别为8.40%、5.80%、2.20%、1.70%、1.60%、0.70%、0.60%,分别较前值上行1.10、1.10、-0.10、-0.40、0、-0.30、-0.10个百分点,而交通和通信的CPI同比为-2.90%,较前值下行0.60个百分点。与8月相比,食品烟酒、其他用品和服务较前值上行,衣着持平于前值,而其余5个分项均较前值下行。核心CPI同比逐级“下台阶”,叠加5个分项均较前值下行,一是表明宏观经济压力尚存,二是预示短期之内社会消费品零售总额当月同比大幅上行概率较低。

在31个最细项上,猪肉、牛肉、羊肉、禽肉、蛋类CPI同比分别为69.30%、18.80%、15.90%、14.70%、8.20%,分别较前值上行22.60、6.50、3.40、5.10、4.60个百分点,是9月CPI上行的主要贡献项,而前期的主要贡献项鲜果类在9月CPI同比则大幅下行至7.7%。另一方面,交通工具用燃料、鲜菜、通信工具、交通工具、家用器具、通信服务、邮递服务CPI同比分别为-12.10%、-11.80%、-3.00%、-1.10%、-0.90%、-0.60%、-0.50%,分别较前值上行-1.90、-11.00、-0.80、0、0、0.20、0个百分点,是9月CPI同比上行的主要拖累项。

展望10月,2018年9月、10月CPI当月同比均为2.5%,虽然翘尾因素同比从-0.1%下行至-0.3%,但是在这轮史无前例的猪周期面前,这已经不太重要了。2019年4月17日,农业农村部新闻办公室举行例行新闻发布会,“下半年猪肉价格同比涨幅可能超过70%”。彼时猪肉价格是20.00元/公斤,70%的涨幅对应的是34.00元/公斤,这一价格在9月2日已经被突破。国庆长假结束之后,猪肉平均批发价跳升至38.91元/公斤,目前已经升至52.23元/公斤,较4月17日的价格上涨了161%。在非洲猪瘟疫苗未研发出来之前,工商资本对进入养猪行业存在一定顾虑,这对扩大生猪产能形成一定压制,预计10月猪肉价格还将面临压力。

展望11月与12月,CPI同比面临四重冲击:一是猪肉价格大概率继续上行;二是虽然国际油价大幅上行概率较低,但是国际油价的同比大概率上行;三是CPI同比基数下行;四是翘尾因素同比上行。展望2020年,1月春节错位,叠加猪肉价格基数下行,预计CPI同比在12月的基础上继续上行;2月CPI基数处于低位,猪肉价格基数同时到达低位,预计2月CP同比续高位运行。预计1季度是2020年全年CPI同比的最高点,且在基数效应的作用下,上半年CPI同比的中枢高于下半年。

二、10月PPI当月同比大概率还将下行

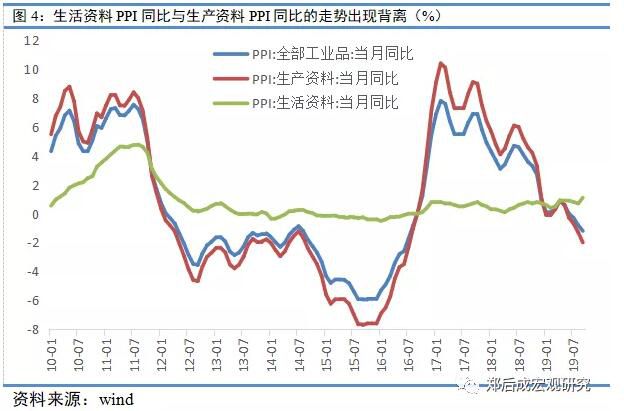

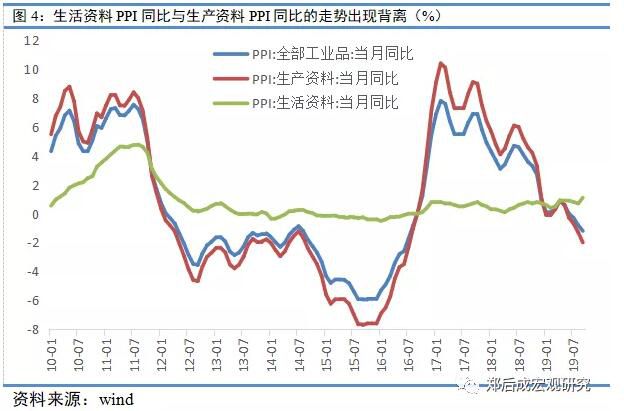

9月PPI当月同比-1.2%,持平于预期,较前值下行0.4个百分点,连续3个月处于负值区间,创2016年8月以来新低;9月PPI累计同比0%,较前值下行0.1个百分点,创2017年1月以来新低,预计11月将进入负值区间。具体看,生产资料PPI同比-2.00%,较前值下行0.70个百分点,续创2016年7月以来新低。其中,采掘工业、原材料工业、加工工业PPI同比分别为0.60%、-4.80%、-1.20%,分别较前值下行2.20、1.30、0.40个百分点。目前PPI同比何时触底是宏观经济的一个焦点。一个可供参考的经验是:在历次周期中,采掘工业PPI同比波动性最大,在价格周期顶部,采掘工业PPI同比高于原材料工业、加工工业PPI同比,在周期底部,采掘工业PPI同比低于原材料工业、加工工业PPI同比。在本轮下降周期中,目前采掘业PPI当月同比还高于原材料工业同比与加工工业PPI同比,这意味着9月PPI当月同比可能尚未触底,大概率继续下行。生活资料PPI同比1.10%,较前值上行0.4个百分点,创2012年5月以来新高。其中,食品类、衣着类、一般日用品类、耐用消费品类PPI同比分别为3.30%、0.90%、0.80%、-1.80%,分别较前值上行0.70、0、0.20、0.20个百分点。9月生活资料PPI同比的四个分项无一较前值下行,食品类CPI同比是主要推手,展望10月,虽然基数小幅下行利多PPI当月同比,但是翘尾同比大幅下行,对PPI当月同比形成较大利空,预计10月PPI当月同比大概率约为-1.5%。

三、食品系价格增速全线上扬

9月PPIRM当月同比-1.7%,较前值下行0.4个百分点,续创2016年9月以来新低。累计同比方面,9月PPIRM累计同比-0.3%,较前值下行0.1个百分点,创2017年1月以来新低。9月PPIRM当月同比的9大分项3升6降。其中,农副产品类、建筑材料类、黑色金属材料类PPIRM同比分别为4.70%、3.70%、1.80%,分别较前值上行1.80、-0.10、-2.00个百分点;化工原料类、木材及纸浆类、燃料动力类、纺织原料类、有色金属材料类、其他工业原材料及半成品类PPIRM同比分别为-7.90%、-4.80%、-4.20%、-2.30%、-1.50%、-0.60%,分别较前值上行-1.10、-0.30、-1.00、-0.70、0.80、0个百分点。九大分项中,仅农副产品类与有色金属材料类环比边际上行。值得注意的是,建筑材料类、黑色金属材料类PPIRM同比虽然维持正增长,但是较前值下行,表明基建投资增速有一定支撑,但是支撑的力度较弱,与9月基建投资增速较前值仅小幅上行相对应。

纵观整个价格体系,食品系价格增速全线上扬:下游的食品CPI同比创2011年11月以来新高,中游的食品类PPI当月同比创2012年2月以来新高,上游的农副产品类PPIRM当月同比创2012年1月以来新高。在农副产品类价格全线上扬之际,9月农副食品加工业工业增加值当月同比仅为-1.20%,较前值下行1.2个百分点,自2006年2月以来,首次跌至负值区间。对此,这可能意味着猪周期引发一场农副食品加工业领域的供给侧改革,意味着可以关注农副食品加工业的龙头企业。

四、4季度货币政策大概率继续保持定力

目前CPI同比与PPI同比持续背离,且10月背离程度大概率继续扩大。在此背景下,央行货币政策的利率之锚该选择CPI同比,抑或PPI同比?对此,在10月15日2019年第三季度金融统计数据新闻发布会上,央行货币政策司孙国峰司长指出两点:一是“从国际上来看关注最多的还是CPI指标”,这是对我国货币政策锚定CPI同比的委婉回答;二是“还要关注物价走势的动态变化”,目前看,CPI同比有继续走高的趋势,而PPI同比走势在11月与12月翘尾因素的作用下,降幅有可能收窄。综合以上两点,央行货币政策的利率之锚应该是CPI同比。此外,从央行曾经的货币政策实践看,2014年至2015年货币政策进入降息周期,央行在降息之后的答记者问中,对于降息原因的解释,每次均提到CPI同比,而只有1-2次提及PPI同比以及GDP平减指数。可见在利率升降的决策中,央行把更多的权重较多放在CPI同比,而不是PPI同比或GDP平减指数。

在此次新闻发布会上,孙国峰司长指出,“(相比降息,)更重要的是通过改革的办法促进完善利率的传导机制,疏通货币政策的传导渠道,促进贷款的实际利率下行”。目前央行在降低实际贷款利率上,做了很多的工作:一个是LPR运用的推广本身有利于利率下行;第二是LPR本身也是小幅下降的;第三是打破贷款利率隐性下限。由此联系到9月24日易纲行长在建国70周年首场新闻发布会上所提出的,“中国的货币政策,应当保持定力,坚持稳健的取向和加强逆周期调节,坚决不搞大水漫灌”,尤其是在美联储与欧央行双双降息,全球掀起降息潮的背景下,易纲行长提出,“我们货币政策主要是服务国内经济,所以我们决定货币政策也主要是以我为主”。以上各点表明央行短期之内降息的意愿不是很强烈,4季度货币政策大概率保持定力。

此外,孙国峰司长也提到,“前期的市场利率我也多次讲到已经有很大幅度的下行,关键的问题在于怎么降低风险溢价”。在谈及9月6号人民银行宣布了全面降准与定向降准时,孙国峰司长指出,“这样有利于降低商业银行自身的资金成本,也有利于降低风险溢价”。既然市场利率已经有很大幅度的下降,目前降低风险溢价是关键的问题,而降准也有利于降低风险溢价,那么未来降准的概率要大于降息。联系到建国70周年首场新闻发布会上易纲行长称,“以货币政策为例,我们目前的利率水平应当是一个适度的利率水平,法定存款准备金率的水平应当说也是为今后的宏观政策调整留有充足的空间”,可以看出,央行对降准的偏好要大于对降息的偏好,未来降准等数量型工具使用的概率要大于下调MLF利率等价格型工具。从短期看,针对省级行政区域内经营的城市商业银行定向下调存款准备金率1个百分点,于10月15日和11月15日分两次实施到位,这就意味着12月之前再次宣布下调法定存款准备金率的概率为零,央行最早再次下调法定存款准备金率的时点,大概率在2019年12月或2020年初,相比而言,2020年初的可能性更大。

特别提示:凡注明“来源”或“转自”的内容均自于互联网,属第三方汇集推荐平台,版权归原作者及原出处所有。分享的内容仅供读者学习参考,不代表中国经济形势报告网的观点和立场。中国经济形势报告网不承担任何法律责任。如有侵权请联系QQ:3187884295进行反馈。

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.本站的原创文章,请转载时务必注明文章作者和"来源",不尊重原创的行为本站或将追究责任;

最新新闻

热点文章

热点标签