央行金融机构评级结果分析:587家金融机构为高风险机构

央行 / 2019-11-26 10:03:33

为落实宏观审慎管理和系统性风险防范职责,科学、合理评价金融机构经 营管理水平和风险状况,人民银行在总结前期探索经验的基础上进一步有效整 合资源,2018年开展了央行金融机构评级工作。

一、央行金融机构评级开展情况

2018年,人民银行按季度开展央行金融机构评级工作,评级对象包括开发性银行、政策性银行、商业银行、村镇银行、农村合作银行、农村信用合作社 等银行金融机构及企业集团财务公司、金融租赁公司、汽车金融公司、消费 金融公司等非银行金融机构。

评级指标体系采用“数理模型+专业评价”的模式,重点关注公司治理、内部控制、资本管理、资产质量、市场风险、流动性、盈利能力、信息系统、金融生态环境等九大方面。除数理模型和专业评价外,最终评级还充分考虑了非现场监测、压力测试、现场核查中发现的“活情况”。评级等级划分为11级,分别为1~10级和D级,级别越高表示机构的风险越大,已倒闭、被接管或撤销的机构为D级,其中评级结果为8~10级和D级的金融机构被列为高风险机构。

二、央行金融机构评级结果分析

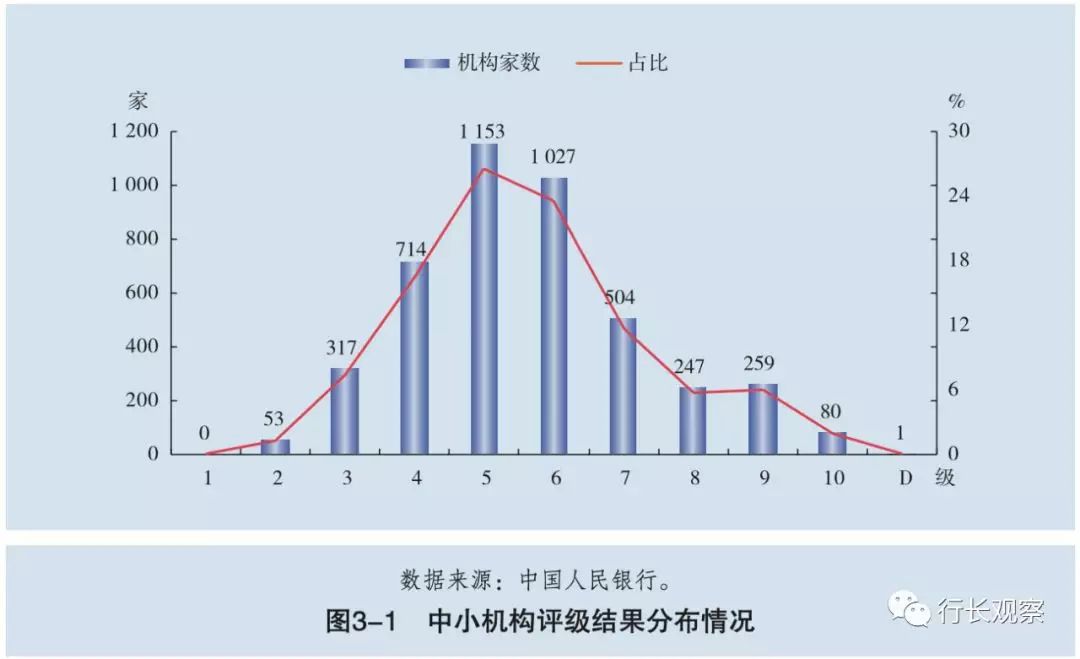

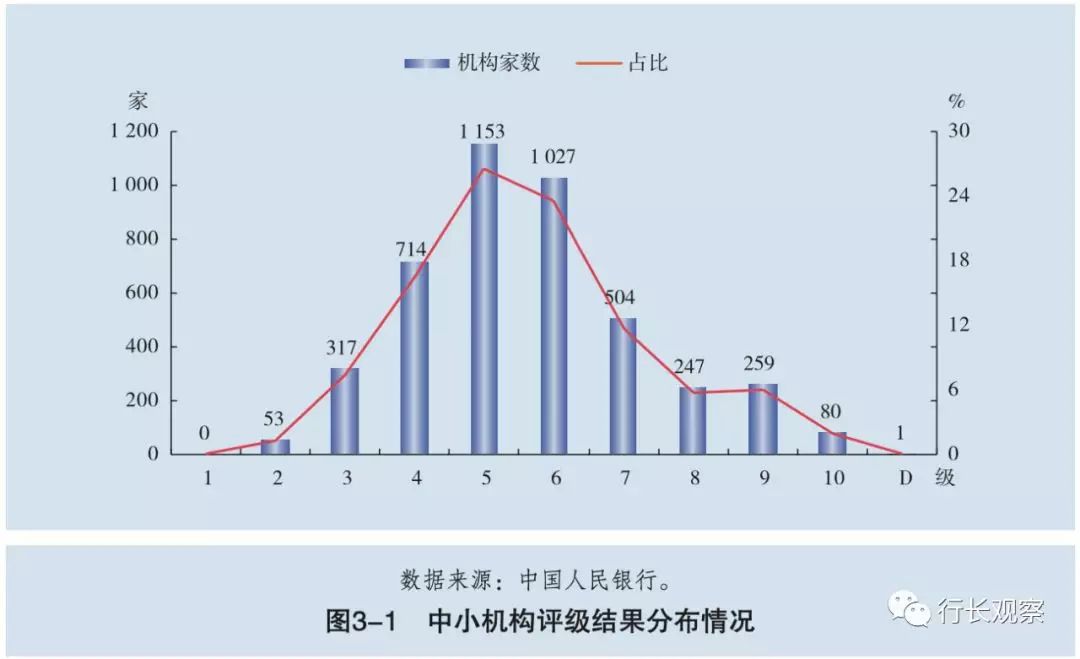

2018年四季度的央行金融机构评级覆盖了4379家银行业金融机构,包括 24家大型银行、4355家中小机构(含3 990家中小银行和365家非银行机构)。24家大型银行中,评级结果为1级的1家,2级的11家,3级的7家,4级的3家, 6级的1家,7级的1家。4355家中小机构中,评级结果为1~3级的370家,占比 8.5%;4~7级的3 398家,占比78%;8~10级的586家,D级的1家,占比13.5% (见图3-1),主要集中在农村中小金融机构。(注:央行2018年对4327家银行评级结果显示,8-10级机构梳理为420家,占比10.58%。)

从机构类型看,外资法人银行和民营银行的评级结果较好,分别有35.7% 和22.2%的银行分布于1~3级;村镇银行、城市商业银行、农村商业银行结果 次之,分别有88.9%、75.6%、73.2%的机构分布于4~7级;农村信用社和农村合作银行的结果较差,分别有43.3%和32.7%的机构分布于8~10级。从地区 看,厦门、深圳、上海、浙江、福建、青岛、江苏、北京等地区,评级为2~5 级的占比超过70%。

总体看,我国中小金融机构整体经营稳健,且近年来通过早期纠正措施, 已有164家机构评级结果改善,退出高风险机构名单。部分中小金融机构评级 结果较差,客观上一方面是由于当前我国经济增速总体上有所放缓,而中小金融机构对宏观经济的变化较为敏感,因此受到一定冲击;另一方面可能部分体现了银行风险管理要求的强化,银行业金融机构不良资产分类更加审慎,拨备计提力度加大,从而可能导致一些监管指标有所下降,进而影响评级得分。

三、央行金融机构评级结果运用

央行金融机构评级是人民银行开展宏观审慎管理和防范化解系统性风险等工作的基础,评级结果是开展宏观审慎评估、核准金融机构发债、发放再贷款 和核定存款保险差别费率等差别化管理的重要依据。2018年,央行金融机构评级结果在多个方面运用,在风险化解和处置中发挥重要作用。

定期向有关方面通报高风险金融机构情况。人民银行定期向地方政府发送风险提示函,提示其高度关注辖内高风险金融机构的运行情况,根据高风险金融机构的形成原因分类施策,精准拆弹,推动地方政府落实风险化解和处置的属地责任,维护当地良好金融生态环境。人民银行也向相关监管部门通报了高风险机构情况,请监管部门落实风险化解与处置的监管责任,在风险化解与处置中,各方要明确责任,做好分工协作,形成合力,推动妥善化解高风险金融机构风险。

向评级对象反馈评级情况并对高风险金融机构采取早期纠正措施。人民银行向评级对象“一对一”通报评级结果、主要的风险和问题,提出整改建议,听取部分金融机构对风险和问题的整改安排以及对评级工作的意见建议,跟踪金融机构的问题整改情况。会同相关单位对高风险金融机构进行风险警示,根 据其风险特征及成因采取早期纠正措施,对症提出补充资本、压降不良资产、 控制资产增长、降低杠杆率、限制重大授信和交易、限制股东分红、更换经营 管理层、完善公司治理和内部控制等要求,对其违法违规及偏离宏观经济政策导向的经营行为进行纠偏和矫正。引导高风险金融机构通过自我修复,提高自 身经营稳健性来化解风险。

特别提示:凡注明“来源”或“转自”的内容均自于互联网,属第三方汇集推荐平台,版权归原作者及原出处所有。分享的内容仅供读者学习参考,不代表中国经济形势报告网的观点和立场。中国经济形势报告网不承担任何法律责任。如有侵权请联系QQ:3187884295进行反馈。

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.本站的原创文章,请转载时务必注明文章作者和"来源",不尊重原创的行为本站或将追究责任;

最新新闻

热点文章