GDP修订将拉高经济增速 稳增长压力或将减弱

本次GDP修订对“翻番”目标有何影响?

本次GDP修订对“翻番”目标有何影响?

调整服务业的统计口径将放大第三产业占我国国民经济的比重,并将拉高GDP的同比增速。由于统计局并未公布调整过后的各行业产值,我们很难从行业的角度去更为细致的分析各产业的GDP增速变化,因此我们假设调整过后第三产业的各子行业GDP增速也与调整前大体相同,也假设调整过后第三产业和服务业的整体GDP增速并不会有明显的变化。但另一方面,自2013年开始,第三产业的GDP增速持续高于全部GDP增速,考虑到这种调整将拉高第三产业占国民经济的比重,因此这也可能在一定程度上导致GDP增速的提高。

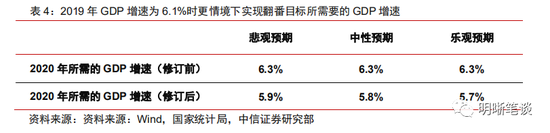

考虑统计局对GDP的调整,若2019年全年经济增速为6.1%,则乐观预期下2020年仅需5.7%的经济增速即可保证翻番目标的实现。本次调整过后,2018年第三产业GDP较调整前增加了4.3%,考虑到近年来第三产业和一些新兴行业的占比逐渐提高,因此我们假设国家统计局对第三产业GDP的调整可能整体呈前后一致、前低后高或前高后低三种情况。结合以下情景分析,可以测算出当2019年全年经济增速为6.1%时,在乐观、悲观、中性预期下分别需要2020年GDP增速在5.7%、5.8%、5.9%的水平才能实现GDP翻番目标。考虑到国际统计局发言人在第四次经济普查新闻发布会上指出,当前第三产业占比大幅提升,我们认为乐观预期最有可能发生。

因此,政策稳增长的压力或将减弱,逆周期调节力度或将放缓,对基建的刺激可能更为温和。对比来看,如果本次统计局不进行调整,则在2019年全年经济增速为6.1%的情况下,实现2020年翻番目标需要2020年当年的GDP增速为6.3%的水平。总体来看,对GDP的调整将使得2020年GDP翻番目标更易实现,因此后续政策稳增长的压力或将减弱,基于此,逆周期调节力度可能放缓,基建发力的迫切性或将下降,而对地产的调控也将持续从严。

统计局对GDP的修订往往源于GDP核算方法或数据来源的转变,是为了更准确的反应我国经济状况,由于需要对历史数据进行回溯,当前对于2018年附近年份GDP增速的影响不宜粗暴推算,也不意味着“翻番”目标压力明显减轻。对于本次GDP调整而言,2018年全国GDP修订值高于初步核算值的主因在于第三产业,由于服务业的经营情况较为复杂、变更较为频繁、且部分新兴产业相继出现,传统的统计方法可能导致服务业产值的低估,本次GDP的调整可能包含了统计局对上述现象的修正。结合历史来看,我国共进行过四次经济普查,前三次上修GDP调整的幅度都大于本次。后续来看,调整服务业的统计口径将放大第三产业占我国国民经济的比重,并将拉高GDP的同比增速,若2019年全年经济增速为6.1%,则2020年仅需5.7%的经济增速即可保证翻番目标的实现,本次修正使得2020年GDP增速目标面临的压力减轻,逆周期调节力度边际上可以趋于温和,对于债市而言依然在资产荒的大环境下,央行降息也表明货币政策不会收紧的态度10年期国债到期收益率仍有顶部支撑,仍维持10年期国债到期收益率2.8%-3.2%的区间不变。

利率债

资金面市场回顾

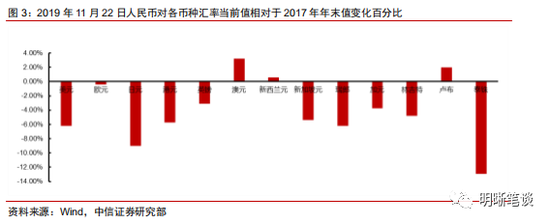

2019年11月22日,银存间质押式回购加权利率大体下行,隔夜、7天、14天、21天和1个月分别变动了9.85bps、 -1.19bps、 -1.48bps、 -0.91bps和 -6.12bps至2.01%、2.50%、2.72%、2.88%和2.91%。国债到期收益率大体下行,1年、3年、5年、10年分别变动-0.06bps、 -0.33bps、 0.04bps、 -0.02bps至2.64%、2.82%、2.97%、3.17%。上证综指下跌0.63%至2885.29,深证成指下跌1.51%至9626.90,创业板指下跌1.95%至1679.80。

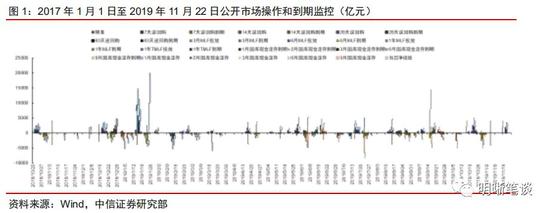

上周五央行公告称,目前银行体系流动性总量处于合理充裕水平,2019年11月22日不开展逆回购操作。

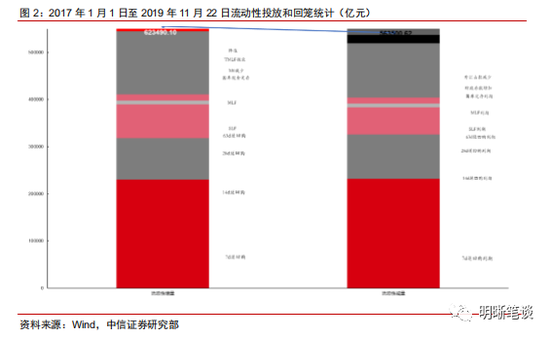

【流动性动态监测】我们对市场流动性情况进行跟踪,观测2017年开年来至今流动性的“投与收”。增量方面,我们根据逆回购、SLF、MLF等央行公开市场操作、国库现金定存等规模计算总投放量;减量方面,我们根据2019年10月对比2016年12月M0累计增加5,825.88亿元,外汇占款累计下降7,071.31亿元、财政存款累计增加13,233.08亿元,粗略估计通过居民取现、外占下降和税收流失的流动性,并考虑公开市场操作到期情况,计算每日流动性减少总量。同时,我们对公开市场操作到期情况进行监控。

流动性动态监测

市场回顾及观点

可转债市场回顾

11月22日转债市场,平价指数收于87.41点,下跌0.54%,转债指数收于109.84点,下跌0.19%。186支上市可交易转债, 除迪贝转债、索发转债、石英转债、浦发转债和溢利转债横盘外,58支上涨,123支下跌。其中,伟明转债(1.98%)、英联转债(1.38%)、骆驼转债(1.22%)领涨,安图转债(-8.28%)、蓝思转债(-3.73%)、太极转债(-3.39%)领跌。186支可转债正股,除索通发展、招商公路、迪森股份、中信银行、江苏银行、洲明科技、新时达、洪涛股份和万顺新材横盘外,44支上涨,133支下跌。其中,永鼎股份(9.92%)、精测电子(5.09%)、长信科技(3.96%)领涨,蓝思科技(-9.98%)、安图生物(-9.19%)、和而泰(-6.40%)领跌。

可转债市场周观点

上周转债市场表现略优于权益市场,中证转债指数录得小幅上涨,但成交量小幅回落。临近年末,震荡环境下市场波动明显放大,我们在20190930周报标题中便直接点出《波动的季节兼可转债四季度展望》,且在正文中强调“我们在一季度曾提出结构比仓位更重要,在四季度可能存在结构与仓位同时调整的需要。”

在上周五部分白马标的大幅下挫,投资者对抱团瓦解以及兑现浮赢的讨论急速升温,从转债的视角而言在这一敏感的阶段该如何去应对潜在的波动?

波动对转债而言并没有那么可怕,虽然高价券的持仓体验变得不好,但换一个角度看波动提升了标的内含的期权价值或者提供了低价布局优质标的的窗口,所以我们认为在短期波动分放大的背景下, 转债市场其实可以更加积极的去应对。从两个方向出发:对于存量个券而言,逆周期思路在市场情绪走弱的推动下可能打开一个具备性价比的时间窗口,从近期市场表现来看部分早期抱团的核心品种在短期内遭遇了一定调整,因此一方面在年底兑现部分浮盈可以将部分仓位向逆周期版块的个券进行切换;另一部分仓位则是留给当前以及未来一段时间发行的新券,一级市场的发行节奏仍处于较高位置,在年度策略中我们也曾对一级半市场进行详细讨论,市场的超额收益已经不简简单单的来源于二级市场。

落实至具体策略层面,结合当下市场情绪可以重点关注两个方向:一是与宏观经济敏感度较低以及高股息高分红的板块,具体可以关注大金融、大消费、科技及公用事业板块;二是逆周期布局思路下,重点关注出现一定好转迹象且权益市场震荡可以提供更多低价机会的轻工造纸、汽车零部件以及周期板块。

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.本站的原创文章,请转载时务必注明文章作者和"来源",不尊重原创的行为本站或将追究责任;