李奇霖:如何看待地产韧性、工业增加值和消费数据

中宏国研 / 2019-11-15 12:32:38

文 | 联讯证券首席经济学家、研究院院长 李奇霖

10月主要经济数据都已经公布,工业增加值、固定资产投资和社会消费品零售总额的增速,都低于前值和预期,经济数据再现季末跳升而季初走弱。

经济供需两弱,核心原因有三个。一是生产端季末效应消失,加之出口交货值增速再度回落,共同拖累生产。二是地产新开工、施工和销售等数据都不差,可能受土地购置费用增速拖累,地产投资增速高位下滑了0.2%。三是双“11”导致部分消费需求后移,对10月的社会消费品零售有一定负面影响。

下面从生产和需求两个角度,对10月经济数据做进一步分析。

先来看反映生产的工业增加值。10月增速4.7%,相比于9月增速下滑了1.1个百分点,创下年内次低。三大门类中,采矿业的增加值增速下滑幅度最大,从8.1%到3.9%。产业链上看,下游的电气机械和器材制造业、计算机、通信和其他电子设备制造业的增速均较9月放缓,这两者的出口依存度较高,和10月出口交货值增速从-0.7%下滑到-3.8%的趋势一致。

10月汽车产量增速-2.1%,汽车行业增加值增速4.9%,相比于9月增速都明显改善。有一定的基数原因,也和部分省市执行国六排放标准后车企和经销商补库存有关。月度汽车产量的增量已经回落,在汽车终端零售不强的情况下,国六汽车补库周期可能将放缓,成为拖累工业生产的因素。

再来看需求端。今年1-10月固定资产投资增速5.2%,相比于前值下滑了0.2个百分点,创下年内新低。三大分项中,制造业投资增速回升,房地产和基建投资增速回落。

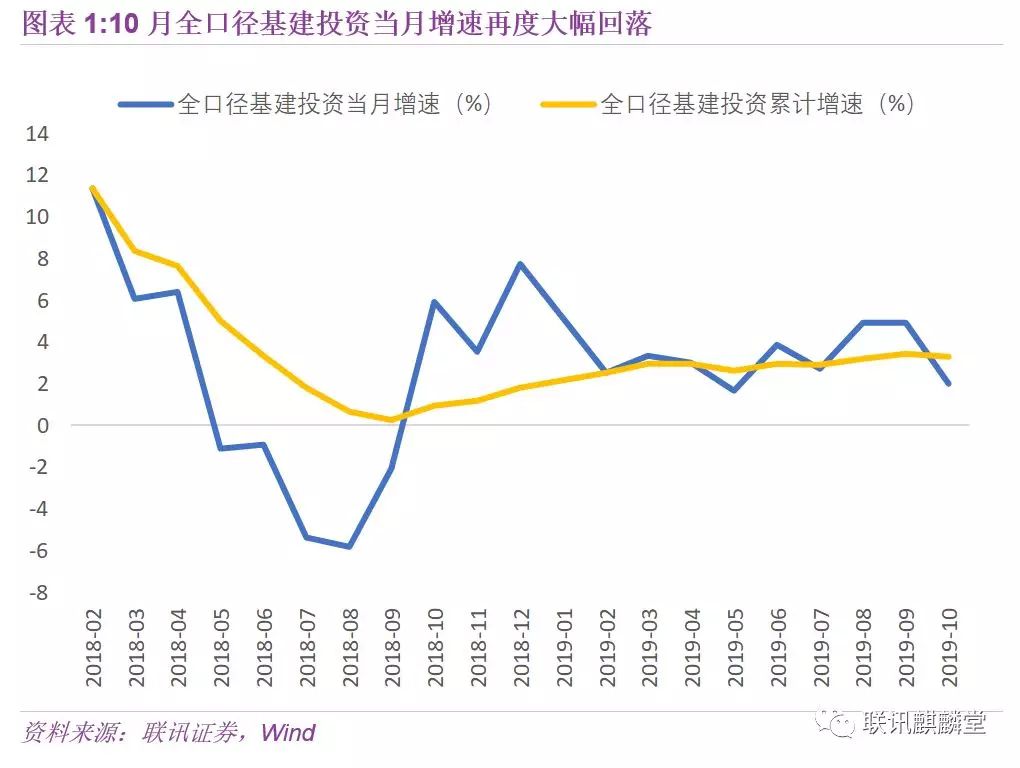

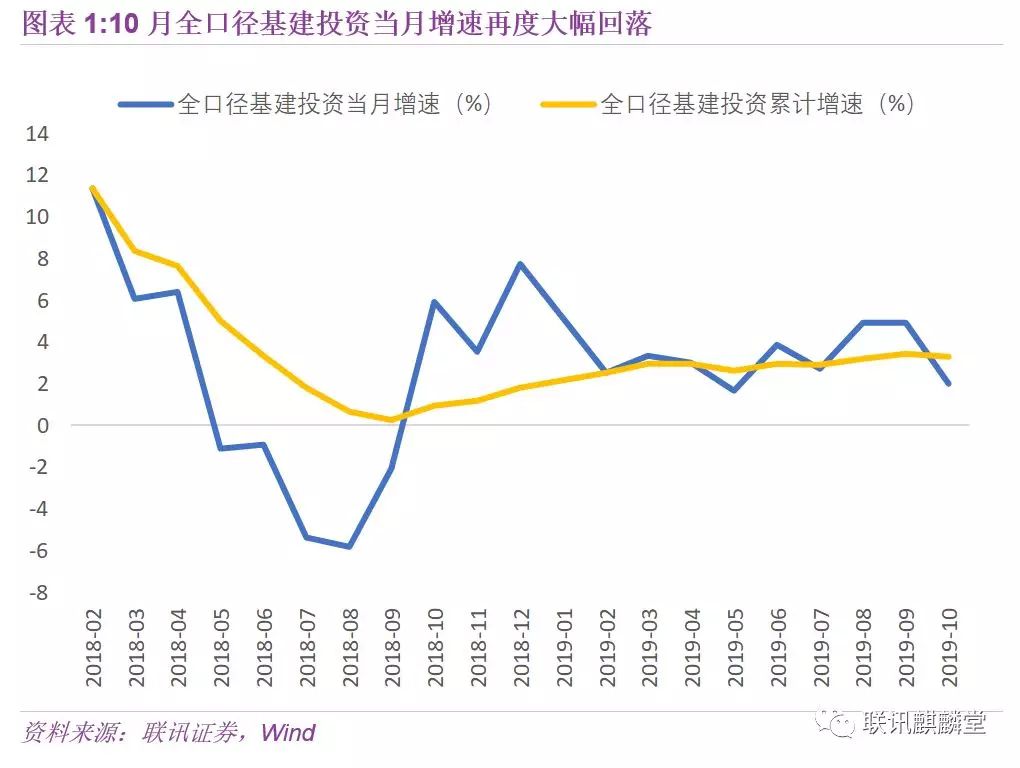

全口径基建投资累计增速从3.4%小幅下滑到3.3%,但单月增速从4.9%大跌到2.0%,各类基建补短板的政策效果并不显著。这也意味着制约基建投资的核心因素——融资难,并没有得到实质性的改善。

11月13日国务院常务会议,降低部分基建项目的资本金要求,同时允许发行权益型、股权型金融工具筹集资本金。此次降低资本金要求的五大行业,2018年投资额12.83万亿,按资本金最大下调比例5%计算,最多可以减少资本金6417亿。根据联讯证券建筑建材组的估算,理论上最多可撬动基建投资增长7.4%。

政策此前已经允许专项债所募集资金作为部分重大基建项目的资本金,本次国务院常务会议进一步放松资本金要求。后续稳基建的重点,可能转向解决配套资金问题,包括政策性银行加大贷款支持等。

2015年9月下调部分基建项目资本金的比例要求后,相关基建领域的投资增速止跌企稳或回升。随着政策着手解决基建融资难的问题,后续基建投资增速可能逐步回升。

今年1-10月,制造业投资累计增速2.6%,相比于前值提高了0.1个百分点。与之同步性很高的民间固定资产投资增速,则从前9个月的4.7%下滑到4.4%,显示制造业投资回升的动力并不足。

去年四季度至今,出台了诸多扶持民企的政策。央行数据也显示,9月末制造业企业中长期贷款余额增速11.3%,比去年同期提高了5.2个百分点,融资环境在改善。但在终端需求和预期改善前,制造业投资可能都难以有趋势性的改观,而是处于筑底阶段。

房地产方面,继续维持了很强韧性。前10个月商品房销售面积增速和销售金额增速,在“房住不炒”的调控基调下继续逆势回升,分别从-0.1%和7.1%,提高到0.1%和7.3%,其中销售面积增速还是今年首次转正。

商品房销售继续好转,可能的原因,一是开发商加大了促销以价换量;二是部分城市在“因城施策”框架下,变相放松了地产调控。

投资完成额增速从10.5%下滑到10.3%,在施工面积增速从8.7%上升到9.0%的情况下,投资增速回落可能的原因一是土地购置费用的拖累,二是PPI生产资料同比从-2.0%下滑到-2.6%,降低了单位施工面积的成本。

往后看,地产投资依然有很强韧性,短期不宜悲观。一是1-10月新开工增速10.0%,增速加快1.4个百分点,其中住宅新开工面积增速从8.8%提高到10.5%。二是房地产竣工面积增速从-8.6%快速回升到-5.5%,房企继续在赶工期,短期投资有支撑。

最后来看消费。10月社消名义增速7.2%,前值7.8%。实际社消增速下滑得更快,从5.8%下降到4.9%。两者的缺口从2.0%上升到2.3%,创下今年的新高,显示实物性消费品的通胀压力有所增加。

10月社消增速回落,和双“11”促销,导致10月部分消费需求后移有关。限额以上批发和零售中,化妆品类增速从13.4%下降到6.2%,家用电器和音像器材类增速从5.4%下降到0.7%,服装鞋帽针纺织品类增速从3.6%下降到-0.8%。这几个消费品类在双“11”中的促销力度大,我们认为10月它们的销售增速放缓与此有关。

从MLF利率下调和放松部分基建项目资本金要求来看,逆周期调控力度在加码。在GDP增速触及6.0%后,预计后续还将出台政策来托底经济。稳固投依然是下一阶段的重点,包括引导对重点领域的信贷投放、政策性银行加大对基建项目配套资金的支持等,预计将呈现基建投资回升、制造业筑底、房地产投资缓慢回落的格局,经济短期底部可能已经出现,对经济无需过度悲观。

特别提示:凡注明“来源”或“转自”的内容均自于互联网,属第三方汇集推荐平台,版权归原作者及原出处所有。分享的内容仅供读者学习参考,不代表中国经济形势报告网的观点和立场。中国经济形势报告网不承担任何法律责任。如有侵权请联系QQ:3187884295进行反馈。

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.本站的原创文章,请转载时务必注明文章作者和"来源",不尊重原创的行为本站或将追究责任;

最新新闻

热点文章