从股市看经济预期 进一步研判当前的经济政策形势

主要内容:

股票市场的行情通常是经济周期的领先指标。从数据上看,股市的低点要早于经济复苏拐点约2到6个月。基于此现象,考虑到2016年股市、基本面、政策面与海外环境均与今年有相似之处,本文将通过回顾2016年A股各板块走势并结合今年以来其市场表现,从中判断目前市场对于经济的预期。

尽管股市和债市在同一时期反映的市场预期不尽相同,但我们仍提示投资者注意近期股市对基本面预期的变化及其对债市的潜在影响。

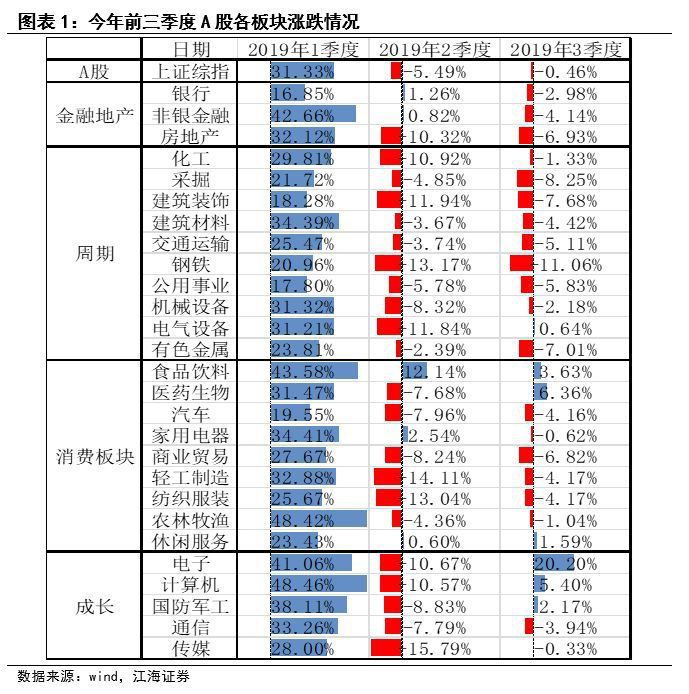

今年A股整体上已经摆脱去年走熊的行情。受市场对贸易摩擦的利空因素逐渐脱敏,A股超跌回调等因素影响,上证综指从年初2500点的低位回调至接近3000点的位置。除了一季度市场情绪较高,上证综指单季上涨31.33%之外,二季度、三季度A股并无明显趋势,但在板块表现上有所差异。二季度大盘整体下挫,大消费板块中的食品饮料板块逆市上行,涨幅高达12.14%。而三季度消费板块跌幅收窄,周期股持续疲软,成长股则成为带动大盘上涨的主要动力。

我们将股市划分为金融、地产、周期、消费和成长五大板块。总体来看,金融地产板块与A股指数的敏感性最高,消费板块的回调通常早于周期板块,成长板块的变动则主要与业绩表现有关。

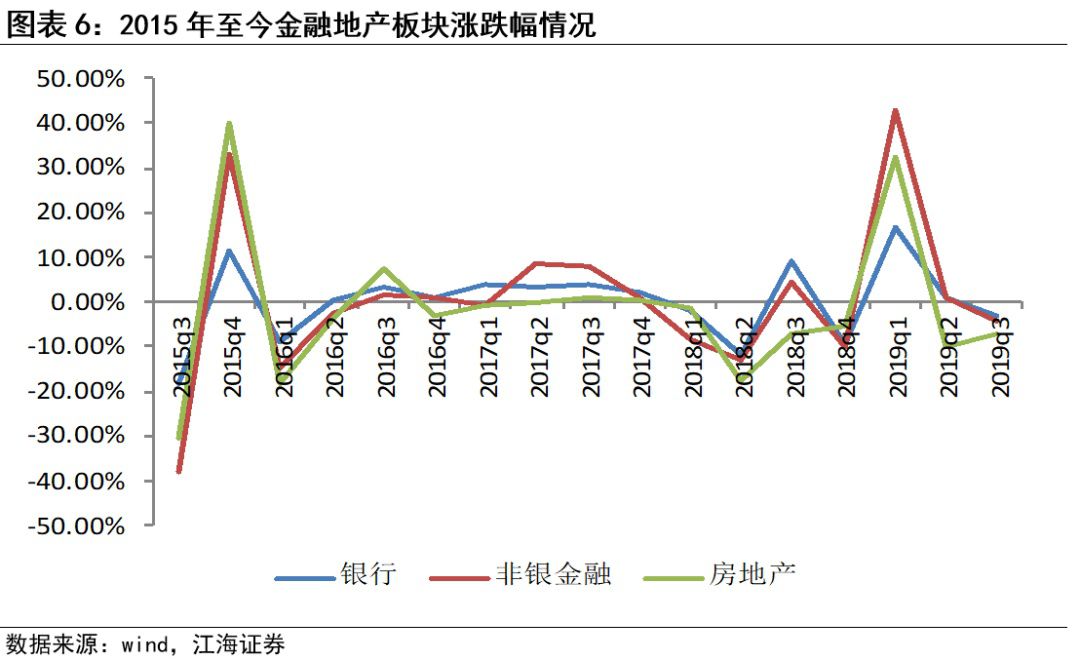

金融板块与A股指数敏感性较高,是因为板块中的银行股通常都是大盘股,其涨跌主要受到政策因素,尤其是货币政策因素的影响。比如2016年2月,央行下调金融机构人民币存款准备金率0.5个百分点,降低了银行负债成本,导致银行在同年一季度表现优于大盘。地产板块的行情则与政府的产业政策密切相关,2016年地产板块的行情就与政策走势非常一致。周期股板块主要集中在上游行业,其行情主要由需求周期复苏预期所主导。2016年的特殊之处在于黑色系大宗商品,除了受需求复苏预期影响外,还受到了供给侧改革造成的供应收缩预期的影响。从消费股板块来看,轻工制造、家用电器等行业与房地产板块景气度高度相关;商业贸易以及食品饮料行业则与居民收入及消费意愿密切相关;汽车行业近年来受购置税优惠等政策影响较大;医药生物作为典型的防御性行业,未来随着我国服务性消费需求不断释放,该板块长期来看将会是A股的常青树。成长股板块身为近年来的热门话题,其行情的变动,主要受业绩影响。

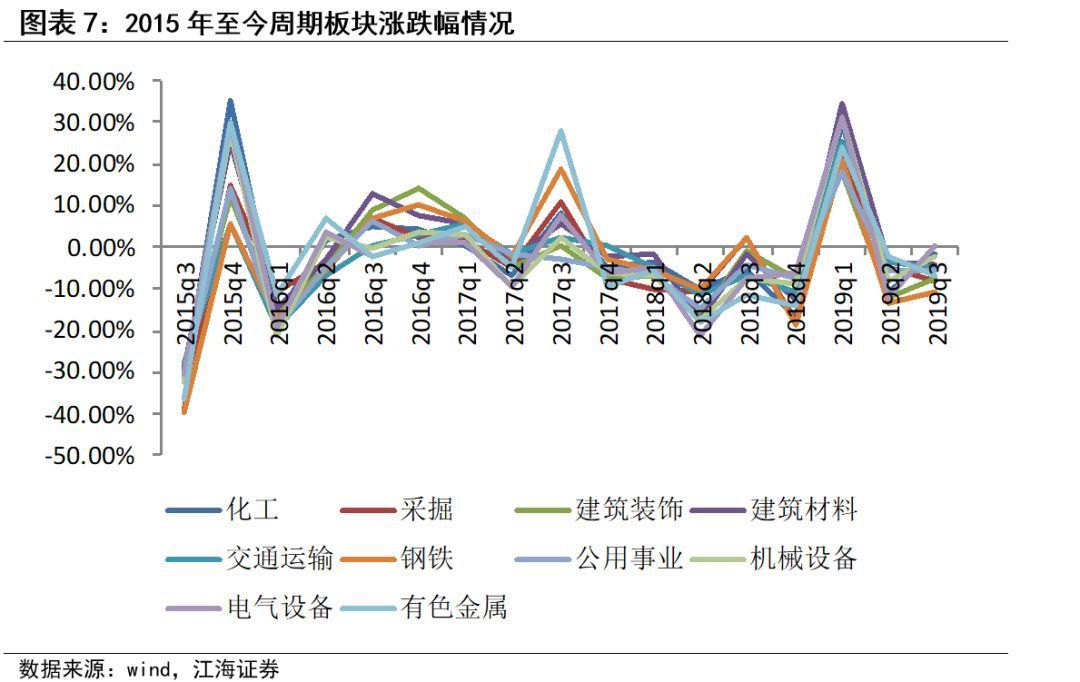

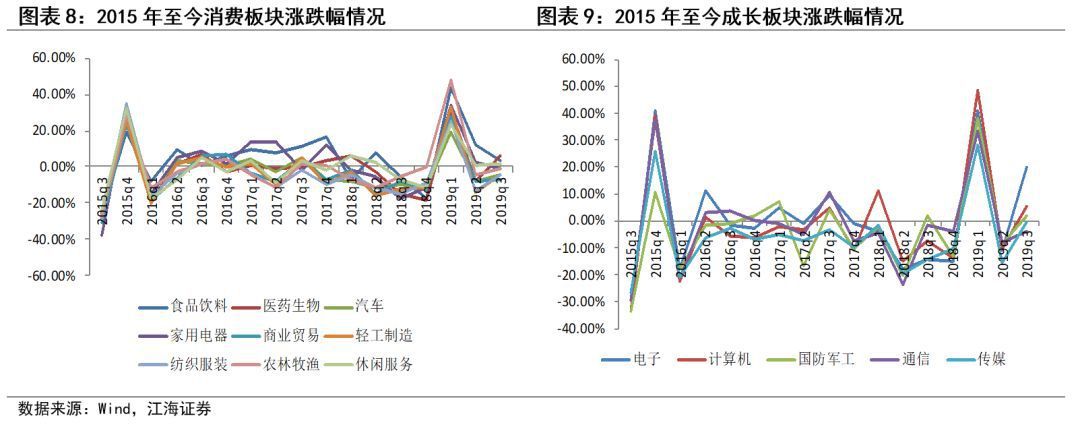

结合今年的情况看,三季度股市反映出了市场对货币政策进一步宽松的期待下降,对地产及下游投资需求较为悲观及中美贸易摩擦缓和,消费需求改善的预期。从金融板块看,银行与非银金融行业股价从一季度的快速上涨至二季度涨幅收窄,三季度转跌,反映出市场对货币政策宽松预期的逐渐下降,这与政府转变思路,通过LPR等方式而非进一步调降市场利率来降低实体经济融资成本有关。从地产板块看,受二季度以来政府严控房地产行业影响,当前市场对地产相关板块预期较差,今年三季度房地产、家用电器、轻工制造、建筑材料、建筑装饰等行业指数均呈现下跌状态,且跌幅均超过A股整体跌幅。从周期板块看,三季度周期板块持续低迷,也可以从中看出市场对上游行业的预期较差,这背后蕴含着对下游投资需求仍未显著改善的预期。结合9月PPI同比下降1.2%,工业增加值增速虽然有所回升,但是经济企稳仍有待验证,短期内制造业预计将继续持续拖累经济增速。从消费板块看,三季度消费行业股票跌幅普遍收窄,反映出市场对消费板块预期有所升温,结合9月社零企稳,同比增长9.2%,消费有望在年内起到支撑作用。其中汽车行业三季度较二季度跌幅收窄,叠加四季度受去年同期低基数影响,四季度汽车板块有望回暖,反映出市场对汽车消费需求持续小幅改善的预期。从成长型板块看,三季度电子、计算机涨幅靠前,这些行业与出口需求密切相关,部分反映出市场对中美贸易预期的改善。

2019年以来,经济基本面走弱,中美之间时不时传出的贸易摩擦等消息持续影响着我国股票市场。9月CPI破3%更是超出了市场预期,据估算明年春节节前通胀甚至有可能逼近4%,结构化通胀掣肘了央行的货币政策,即便在9月份降准实施之后,A股也难以稳定在3000点以上。本文通过回顾2016年各板块股票市场行情并结合其今年以来的表现,尝试从中分析当前市场对于经济的预期,从而帮助我们进一步研判当前的经济政策形势。

一、 为什么要研究股市

从海外市场的经验来看,股票市场行情是经济复苏的领先指标,甚至可以说,股市是经济的晴雨表。虽然萨缪尔森曾指出,股市预测了过去五次衰退中的九次,但是从历史数据看,经济倘若出现筑底回升,那么股市必然会先走出牛市行情,可以说股市走牛是经济回暖的必要条件,在预判经济拐点方面,股市是具有前瞻性的。从时间上看,股市的低点要早于经济复苏拐点约2到6个月。也就是说,如果现在是经济复苏的拐点,那么我们应该可以观察到股市在几个月之前就已经开始上涨。

基于此现象,本文通过回顾2016年A股各个板块走势并结合今年以来各板块市场表现,从中判断市场对于经济的预期。整体来看,A股今年已经摆脱去年的熊市行情。受市场对贸易摩擦的利空因素逐渐脱敏,A股超跌回调等因素影响,上证综指从年初2500点的低位大幅回调至接近3000点的位置,4月份还曾一度站上3200点的年内高点。今年A股除了一季度市场情绪较高,上证综指单季度上涨31.33%之外,二季度、三季度并无明显趋势,但在板块表现上有所差异。二季度大盘整体下挫,大消费板块中的食品饮料板块逆市上行,涨幅高达12.14%。而三季度消费板块跌幅收窄,周期股持续疲软,成长股则成为带动大盘上涨的主要动力。

二、 2016年各版块市场表现

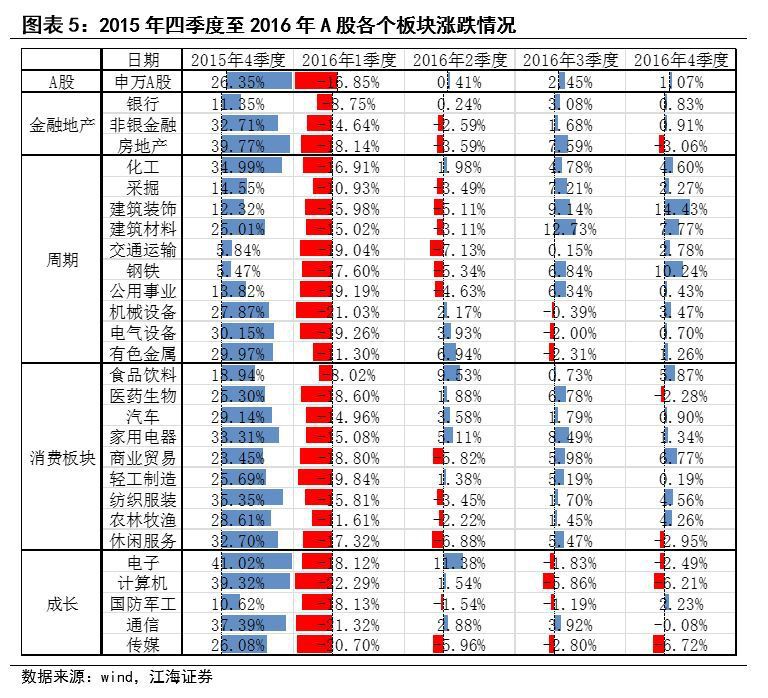

2015年四季度至2016年三季度与今年股市行情较为相似,而且综合基本面、政策面和海外环境来看,今年的情况与2016年也存在很多相似之处相似,因此下文中我们主要来回顾2016年的市场。2016年1月A股两次熔断大跌之后,监管层在制度革新方面的动作明显放缓,维稳措施陆续出台,2月底央行降准,3月初恢复中金公司两融业务,货币政策边际偏宽松。政策红利的释放叠加基本面的逐渐好转催生了2016年2月底开始的慢牛行情。

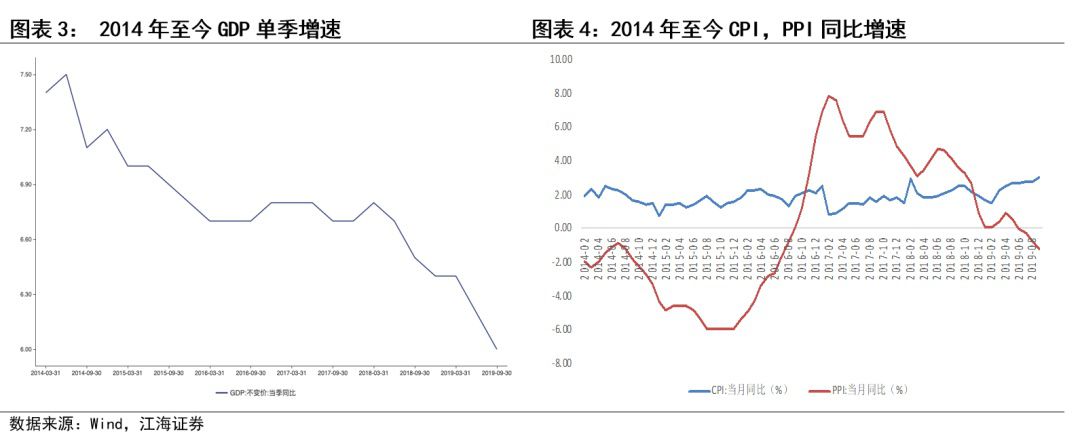

回顾2016年全年的经济基本面,在复杂的国际政治经济环境下,我国持续推进供给侧结构性改革,实施积极的财政政策和稳健适度的货币政策稳定经济增长,全年GDP实际增速为6.7%,经济增速下滑压力趋缓,但下行压力未消。全年通胀水平较为稳定,CPI温和上涨,PPI微跌。分季度来看,一季度经济较为疲软,二季度经济才有所好转。一季度工业增加值增速仅为5.8%,内外需疲软,进出口增速均为年内低点。总体来看,2016年资本市场的政策底和市场底较为同步,均在2月末就已形成,而上市公司基本面底到2016年6月才出现,市场底领先基本面底4个月。

对比2016年与2019年,两者在经济增速下行、货币政策边际偏松、人民币汇率整体贬值等方面有相似之处,也存在通胀表现等不同之处。基本面表现上,自2014年起,我国GDP增速进入下行通道,2015年后更是进入“6”时代。今年三季度GDP增速为6%,我国GDP增速将要进入“5”时代的言论亦是甚嚣尘上。货币政策方面,2016年与2019年均处于货币政策边际偏宽松的状态,央行均调降过存款准备金率。汇率方面,2016年人民币兑美元大幅贬值,人民币即期汇率从2015年“811汇改”时的6.20一路上行至2016年末的6.9左右,而今年以来人民币兑美元中间价汇率也时隔11年再次破“7”。通胀方面,从CPI与PPI的剪刀差来看,2016年与2019年CPI和PPI的剪刀差走势截然相反。2019年CPI受猪价不断走高和基本面整体疲软影响,结构性通胀带动剪刀差走扩,而2016年供给侧改革带动PPI走高,使得剪刀差收窄并反转。

此外,海外方面,2019年海外流动性条件较2016年更为宽松,但都出现了多起牵动市场情绪的政治事件。2016年美国货币政策正常化更进一步,实施了金融危机以来的第二次加息,而欧元区国家仍维持较为宽松的货币政策。2019年初美联储便停下了加息步伐,于8月再次降息,而欧央行则继续维持宽松的货币政策,甚至重启了QE。而这两年也都出现了多起牵动市场情绪的事件,如2016年6月英国公投同意脱欧,同年12月特朗普击败希拉里当选美国总统,2019年脱欧的反复和中美贸易摩擦的进展。

接下来我们将股市划分为金融、地产、周期、消费和成长五大板块分别来看。总体而言,金融地产板块是与A股指数敏感性最高的板块,消费板块的回调通常早于周期板块,成长板块的变动则主要与业绩表现有关。

金融板块与A股指数敏感性较高,是因为板块中的银行股通常都是大盘股。而银行板块的涨跌,主要受到政策因素,尤其是货币政策因素的影响。比如2015年股市走牛主要就是受到了降息降准的影响。2015年央行共计进行五次降息和五次降准,降息和降准幅度分别高达125BP和300BP,多次的降息降准推高了金融资产价格,股市也因此走强,但是这带来的金融资产泡沫也为后续股灾埋下伏笔。2016年2月,央行继续下调金融机构人民币存款准备金率0.5个百分点,降低了银行负债成本,导致银行在一季度表现优于大盘。

地产板块的行情则与政府的产业政策密切相关,2016年地产板块的行情就与政策走势非常一致。2016年,央行自2月份起相继推出降低房贷首付、上调公积金账户存款利率、下调房地产契税等措施,以推动房地产行业“去库存”进程。在一系列政策利好的影响下,我国房地产行业出现供需两旺。8月中旬,关于房地产的信息屡见不鲜,二手房销售火爆、土地拍卖市场中“地王”频出,一时间购房热度明显提升。然而,9月下旬起,杭州、南京等20个城市密集出台限购、限贷等房地产紧缩政策,同年12月,中央明确提出“房住不炒”,房市热度骤降,四季度地产板块继而走弱。

从周期股来看,周期股板块主要集中在上游行业,其行情主要由需求周期复苏预期所主导。2016年的特殊之处在于黑色系大宗商品,除了受需求复苏预期影响外,还受到了供给侧改革造成的供应收缩预期的影响。2016年,我国积极推进供给侧结构性改革,全年钢铁共计去产能4500万吨,煤炭共计去产能2.5亿吨。受此影响,2016年无效产能出清,供给下降推动黑色系商品价格上升, 二季度黑色系商品领涨周期板块。三季度各大周期股普遍上涨,主要是由是房地产回暖带动上游需求改善所致。

从消费板块来看,轻工制造、家用电器等板块是与房地产板块高度相关的行业;商业贸易以及食品饮料行业则与居民收入及消费意愿密切相关;汽车行业近年来受购置税优惠等政策影响较大;医药生物作为典型的防御性行业,未来随着我国服务性消费需求不断释放,该板块长期来看将会是A股的常青树。成长型板块身为近年来的热门话题,其变动主要受行业业绩影响。从2016年的情况看,三季度房地产的回暖带动了轻工制造、家用电器等板块的上涨。商业贸易以及食品饮料行业2016年同比增幅均较上年有所上升,主要受益于居民收入的稳步上升以及网络消费的快速增长。汽车行业则受到小排量汽车购置税半优惠政策等因素的影响,2016年限额以上单位汽车类零售额同比增长10.1%,增速较上年加快4.8个百分点,汽车板块二季度以来小幅回暖。

综合来看,周期板块以及消费板块更能反映市场对于经济的预期。其中周期股变动与工业增加值高度相关。当工业增加值同比增速超出市场预期时,周期板块往往会顺势上涨,当工业增加值同比增速低于市场预期,亦或者经济底被证伪时,周期板块则会进行回调,而回调的时间长短还需要取决于工业增加值何时企稳。而消费板块,更多的是受到货币政策以及经济增长两个因素的共同影响。经济向好,居民的可支配收入提升,消费需求也同步提升。宽松的货币政策,能够刺激买房的热情和需求,从而推动家用电器、轻工制造等板块的需求。

结合今年的情况看,三季度股市反映出了市场对货币政策宽松预期下降,对地产及下游投资需求较为悲观及中美贸易摩擦缓和,消费需求改善的预期。从金融板块看,银行与非银金融行业从一季度的快速上涨至二季度涨幅收窄,三季度转跌,反映出市场对货币政策宽松预期的逐渐下降,这与政府转变思路,通过LPR等方式而非进一步调降市场利率来降低实体经济融资成本有关。近期金融监管政策频出,也反映出了决策层的定力。从地产板块看,受二季度以来政府严控房地产行业影响,市场对地产相关板块预期较差,今年三季度房地产、家用电器、轻工制造、建筑材料、建筑装饰等行业指数均呈现下跌状态,且跌幅均超过A股跌幅。展望未来,虽然9月房地产投资累计环比持平,但其中施工和新开工增速回落,竣工降幅收窄,反映出部分项目已由施工转向竣工,目前受资金限制,房企拿地和新开工都在下滑,施工是地产投资的重要支撑,一旦房企手头项目逐渐完成,未来地产投资将开始加速下滑。从周期板块看,三季度周期板块持续低迷,也可以从中看出市场对上游行业的预期较差,这背后蕴含着对下游投资需求仍未显著改善的预期。结合9月PPI同比下降1.2%,工业增加值增速虽然有所回升,但是经济企稳仍有待验证,短期内制造业预计将继续续拖累经济增速。从消费板块看,三季度消费行业股票跌幅普遍收窄,反映出市场对消费板块预期有所升温,结合9月社零企稳,同比增长9.2%,消费有望在年内起到支撑作用。其中汽车行业三季度较二季度跌幅收窄,叠加四季度受去年同期低基数影响,四季度汽车板块有望回暖,反映出市场对汽车消费需求持续小幅改善的预期。从成长板块看,三季度电子、计算机涨幅靠前,这些行业与出口需求密切相关,部分反映出市场对中美贸易预期的改善。

本文首发于微信公众号:屈庆债券论坛。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.本站的原创文章,请转载时务必注明文章作者和"来源",不尊重原创的行为本站或将追究责任;