政策与经济的赛跑,美股将何去何从?

2019年,是全球政治与经贸风波不断的一年,特别是在贸易摩擦的冲击下,给美股投资蒙上了一层阴霾,去年年底至今,美股美股波动性大幅上涨,几度出现暴跌行情,艰难保持了上涨趋势,市场情绪、风险事件成为了今年主导美股表现的重要因素。

本月月初,美国供应管理协会(ISM)公布的制造业PMI大幅低于预期,利空的经济数据再次加深了投资者对于美国经济的担忧。随着美国经济增速放缓、美国总统特朗普遭遇弹劾风暴等因素影响,美股黄金十年是否能够继续?美股将何去何从?

美股“过山车”究竟看谁脸色

1

深化资本市场改革

美股今年的过山车走势生动体现了美国经济与政策的赛跑,从去年年底开始美国市场都处于不确定因素之中。

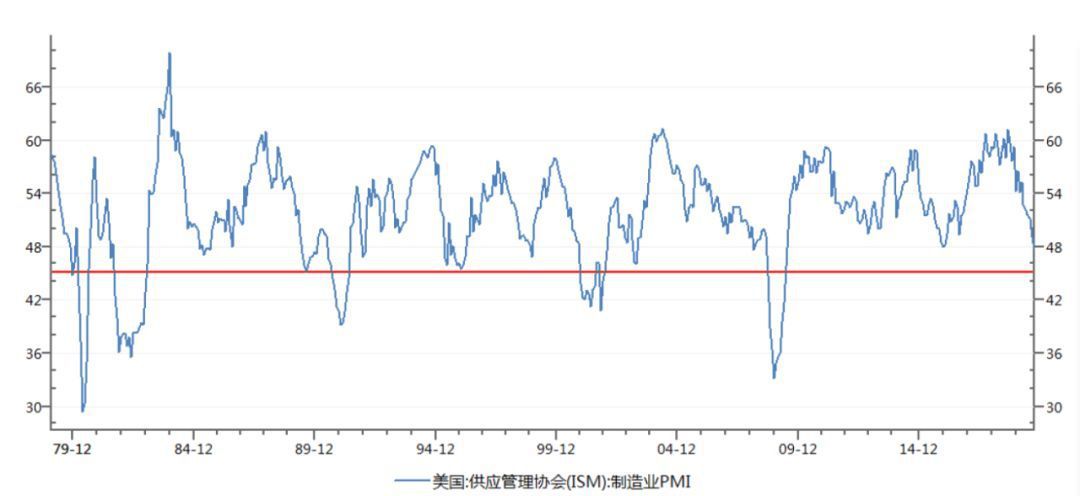

10月初,美股突然出现大幅波动,标普500指数在三个交易日内从高位下跌近140点,导火索是美国供应管理协会(ISM)公布的9月制造业PMI指数47.8大幅下滑,低于市场预期,创十年以来的新低;9月美国新增非农就业人数13.6万人,同样不及市场14.5万人的预期。作为衡量经济走势的重要指标,PMI的走弱预示着美国经济在经历过往几年的高光增长之后,当前处在放缓回调的过程之中。因此,一系列经济数据引发了市场对美国经济衰退的担忧。

紧接着,10月3日、4日美股又出现了大幅反弹,标普500指数两个交易日反弹近100点,美联储的降息预期再度升温是促进美股反弹的关键。为了维持经济扩张和GDP的增长,今年美联储最早于6月初释放降息信号,当前全球经济增长降温,GDP的增速普遍回落,去年以来美国经济增长的放缓预期显著增强了美联储降息的理由,但从6月份开始市场对降息的影响已经逐渐钝化。

表1.标普500指数近一年的震荡走势

实际上,叠加特朗普弹劾案、中美经贸摩擦等事件,当前美股市场心态如惊弓之鸟,遇到坏消息就容易陷入恐慌情绪。然而,值得注意的是,尽管美股在今年出现过多次暴跌行情,但从整体上看,从今年年初至今美股仍保持了上涨趋势。在美股短期下跌后回归理性可以看到,美国经济在世界经济中仍有横向比较优势,并非完全如市场情绪一般悲观。

2

三个角度看美股大概率高位震荡

深化资本市场改革

制造业PMI指数即采购经理指数,反映了美国制造业的整体增长或衰退,是美国经济数据中重要的领先指标,对经济景气程度的预警作用明显,也对美股市场产生较大的影响。

根据上文所述,PMI的走弱预示着美国经济在经历过往几年的高光增长之后,当前处在放缓回调的过程之中。从历史上来看,美国制造业PMI跌破50的荣枯线基本是明确的降息开启信号,而PMI持续下降则意味着后续降息依然有持续性。而就业市场的信号往往相对滞后,历史上降息几乎都出现在失业率的低点,降息周期的结束往往是以核心通胀企稳回升, 失业率改善的重要信号。

我们认为,短期内不必过于担忧的美股的走势。其原因有三点,第一,回顾过往40年美国经济与制造业PMI的表现,共有22次PMI指数跌破50荣枯线,5次跌破45,联讯证券等券商机构称其为“衰退线”,二者呈现出一个大致的规律:制造业PMI跌破荣枯线,大部分情况下美国经济没有发生衰退,只是存在一定的下行压力,期间对美股的冲击也并不算大;当制造业PMI跌破“衰退线”,则美国经济大概率出现衰退,且指数走势与衰退时间较为同步,美股也步入技术熊市。

在当前阶段,美国经济还处于“有药可治”的阶段,美联储大概率会使出浑身解数阻止美国经济滑向衰退。历史上美股力挽狂澜的案例也有不少,最典型的要数1998年,当时制造业PMI跌至48附近,美联储迅速降息,经济繁荣得以延续。

表2.美国经济出现衰退与PMI指数的关系

第二,当前的各类经济指标较之往年仍处在正常区间之内。当前,美国失业率降至十年最低,当前失业率低于4%,达到美联储的政策目标,就业人数维持高位。美国消费者信心指数方面,仍然维持在高位。2019年7月,美国公布的相关数据显示,美国经济仍带较强的韧性,实际GDP环比增速2.1%,前值3.1%,预期1.8%。消费是美国经济的稳定器,二季度消费摆脱低迷,政府支出维持高位,二季度GDP增长稳健略超预期。

目前,很多机构都对第三季度美国经济增速做了预测,但分歧较大。比如,纽约联储Nowcast模型显示,第三季度美国GDP增速为2.03%,与二季度经济增速大体相同。还有高盛集团,也将三季度美国经济增速预期调回2%,而之前的预测是低于2%。

第三,美联储尚有一些政策腾挪的空间,政策将会对冲一定的经济下滑作用,我们认为短期美股市场并不存在大跌的基础。10月16日,美联储公布最新经济褐皮书报告显示,许多企业已下调对经济增长前景的预期,虽然家庭消费开支仍稳健,但制造业持续下滑,贸易关系紧张和全球经济增速放缓拖累美国经济活动。市场参与者押注美联储降息概率走高,芝商所(CME)美联储观察工具显示,美联储将在10月议息会议降息的概率升至89.3%,逼近90%。

美股估值当前依然合理

3

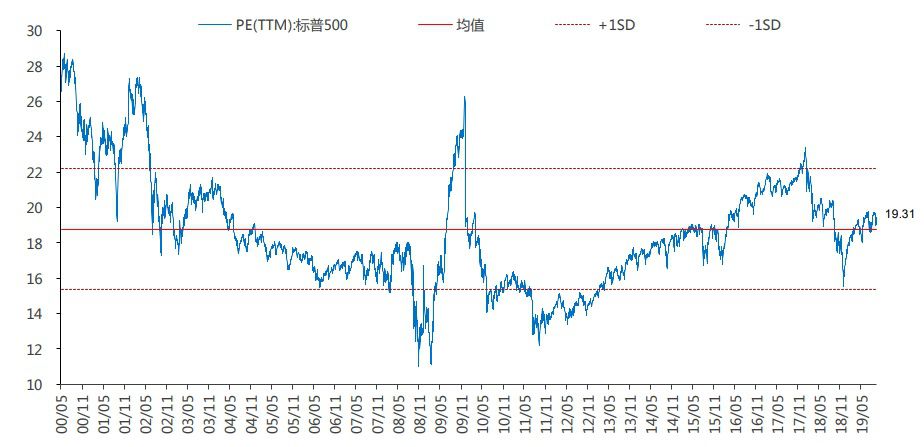

近两年,市场上关于美股十年牛市将终结的讨论一直没断过,从上述三个角度来看,美股短期内并不存在大跌的基础,大概率高位震荡。结合估值角度来看,美股黄金十年将会继续还是已经接近尾声?

数据显示,目前纳斯达克动态PE处于十年估值的中枢,标普500与道琼斯工业指数属于历史偏高水平。实际上,在美国近十年的牛市当中,2018年第四季度由于贸易摩擦和经济数据表现不及预期,美国股市出现了一次回调,但是随着这一轮回调,美股估值相应回到较低的位置,随后在今年上半年,股指再次回升,股指回升伴随的估值增加的并不明显,主要原因是美国一季度经济数据表现尚佳,二季度经济增速下滑但是表现超预期,美国公司的盈利较为稳健,因而上半年估值回升,但是相应的盈利也在回升。

表3.标普500指数PE(TTM)

表4.道琼斯工业指数PE(TTM)

表5.纳斯达克指数PE(TTM)

综合来看,当前美股估值合理,中短期不存在大幅度回调风险。尽管当前美股没有明显的泡沫化,但也意味着指数继续高位起跳需要更强的基本面趋势支撑,美股估值仍反映经济韧性预期,疲弱的基本面依然是美股波动的来源,长期美股避免走熊还需要宏观经济的支撑。

在经济放缓的大背景下,股票市场出现类似过往几年的强劲上涨态势的可能性很小,预计震荡波动会是未来一段时间内的新常态,在下一次上涨的动能点明确之前,丰富的市场投资经验和投研能力会显得尤为重要。

免责声明

报告的全部内容只供做参考之用,并不构成投资建议,也并非作为买卖、认购股票或其它金融工具的保证。基岩资本对这些信息的准确性和完整性不作任何保证,也不保证所包含的信息和建议不会发生任何变更。投资者依据本报告提供的信息进行证券投资所造成的一切后果自负。

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.本站的原创文章,请转载时务必注明文章作者和"来源",不尊重原创的行为本站或将追究责任;